山姆供应商冲A!上市前夕以同控扮靓业绩 实控人为购房拆出资金

2022-10-17 10:20:13 作者: 来源:中国基金报 浏览次数:0 网友评论 0 条

中华PE:

在限塑、禁塑令及双碳大背景下,环保餐具已经成为越来越多人的选择。近日,证监会官网显示,山姆、赛百味、小辣椒等的供应商——众鑫股份在此前正式向上交所递交了招股书,开启了它主板IPO的旅程。

不过,机会宝发现,在上市前夕,众鑫股份曾通过同控、收购控股子公司少数股东股权等扮靓业绩,公司实控人也曾多次拆借资金,第一大供应商还是间接股东…众鑫股份的成色到底如何?我们一起往下看。

同控遵循一体化存续原则

上市前夕多次并购扮靓业绩

招股书显示,除了在成立当年进行增资之外,众鑫股份在去年之前都没有进行过任何资本运作。或许是受IPO计划的影响,2021年推行员工持股计划后,众鑫股份就开始大举收购实控人名下的股权,以壮大自身、扮靓业绩。

具体来看,2021年8月,公司实控人滕步彬及其一致行动人季文虎曾以其持有的众生纤维 100.00%股权作价1779.28万元对公司进行增资,此后,众鑫股份又通过众生纤维收购了广西华宝(原众生纤维控股子公司)剩余的42%少数股东股权。而在此之前的2021年3月,众生纤维也完成了对实控人旗下绿四季经营性资产的收购,并承接相应的人员和业务,构成同一控制下的业务合并。

需要注意的是,根据企业会计准则相关规定,众鑫股份对众生纤维的收购构成同一控制下的企业合并,而同控需要遵循一体化存续原则。体现在合并报表上,即无论该项合并发生在报告期的哪一时点,合并利润表、合并现金流量表均反映的是由母公司构成的报告主体自合并当期期初至合并日实现的损益及现金流量情况,合并资产负债表的留存收益项目也应当反映母公司如果一直作为一个整体运行至合并日应实现的盈余公积和未分配利润的情况。

具体到众鑫股份,据招股书,由于构成同控,众生纤维、广西华宝、绿四季自2019年期初即视为进入公司合并财务报表范围。值得一提的是,在此次股权收购前,不论是广西华宝还是绿四季,其与众鑫股份都不具有控股关系,自然也不会在众鑫股份的并表范围之内。从这个角度来看,这一系列的并购行为对众鑫股份而言无疑起到了扮靓业绩的作用。

就以其中最重要的众生纤维为例,招股书显示,截至2020~2022Q1各期末,众生纤维的净利润分别为6520.60万元、2870.37万元和1901.76万元(招股书中未列示2019年数据,故省略),而这些将完全计入合并净利润中。值得一提的是,据招股书,同时段内,众鑫股份合表层面的净利润分别为1.38亿元、1.19亿元和5017.98万元。

除上述公司外,众鑫股份还在今年5月收购了控股子公司海南甘浙君剩余40%的少数股东股权。这笔收购虽然没有增加并表子公司数量,但也彻底消除了少数股东损益的影响,将子公司的相关权益全部纳入发行人中。

不过,机会宝也注意到,众鑫股份在近两年还做了一笔“赔本生意”。招股书显示,去年年初,众鑫股份曾与上海华通行供应链管理有限公司共同出资设立了蓝顶包装。彼时,公司认缴出资额300万元,实缴120万元,持股比例为60%。但是,在不久之后,因合作未达预期,众鑫股份就将其持有的所有股权全部转让给了对方,而双方协商的转让价格仅11.37万元。

毛利率、研发费用率不断下滑

偿债能力存隐忧

火速“做大做强”的众鑫股份在近几年的表现并不尽如人意,特别是在盈利能力、偿债能力方面。

据了解,目前,众鑫股份的主营业务收入几乎全部源于餐饮具产品。数据显示,截至2019~2022Q1各期末,餐饮具在公司主营业务收入中的占比分别高达99.84%、99.82%、99.50%和99.57%。

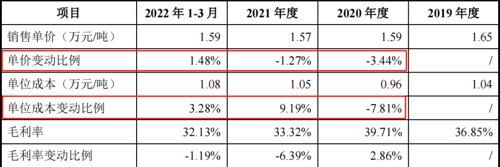

然而,近年来,公司餐饮具产品的毛利率却在逐年下降。招股书显示,2019~2022Q1,餐饮具产品的毛利率分别为36.85%、39.71%、33.32%和32.13%。受此影响,公司的综合毛利率也在逐年下滑,同时段内分别为39.75%、39.62%、33.23%和32.14%。

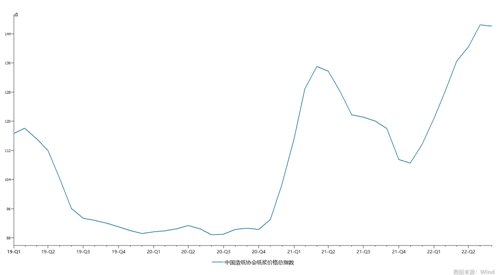

这与近几年蔗渣浆、纸浆等市场价格的大幅波动有关。

据悉,公司主要原材料为蔗渣浆等植物纤维浆,与纸浆市场价格的波动存在较大相关性。2021年以来,受宏观经济复苏、废纸禁止进口、限塑令等影响,国内纸浆、蔗渣浆价格快速上升,到了今年,在疫情、国际局势、通胀等因素影响之下,纸浆价格也是居高不下。

这也直接提高了众鑫股份的单位成本。招股书显示,2021年以来,公司产品的单位成本变动比例分别为9.19%和3.28%,远高于销售单价的涨幅。

不过,机会宝也注意到,在影响产品单价的另一个因素——研发上,众鑫股份的投入力度也不算太大。

招股书显示,报告期内,众鑫股份的研发费用率分别为3.21%、4.04%、3.30%和2.90%,除了2020年有所上升外几乎呈现出逐年下降的态势;而在研发人员投入上,公司的研发与技术人员占比也仅为3.79%,全公司硕士及以上的员工也仅有4人,占比仅0.14%。

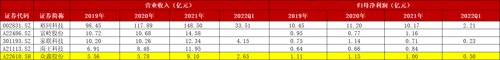

同时,相比于其他可比公司,众鑫股份整体的规模也不算太大,企业的规模效应有待提高。

据机会宝统计,与裕同科技、家联科技甚至是目前同样在排队中的南王科技等相比,在2019~2022一季度,众鑫股份的营收和净利润规模相对都是最小的,而在产能方面,2021全年公司的产能也仅6.12万吨。

数据来源:wind,机会宝

业绩规模不大、盈利能力面临挑战、又没有更多的融资渠道,众鑫股份的偿债能力自然也好不到哪里去。招股书显示,2019~2021年,众鑫股份的流动比率分别为 1.42倍、1.35倍和1.22倍,速动比率分别为1.03倍、0.84倍和0.80倍,均逐年下降且低于同行业平均水平。

间接股东为第一大供应商

实控人曾多次拆借资金

除此之外,众鑫股份在关联交易、财务内控等方面还存在一定瑕疵。

招股书显示,2019~2021年,公司间接股东陈劲控制的南宁全耀都是众鑫股份的第一供应商,所涉采购金额分别为4394.43万元、6809.05万元和7268.00万元,分别占营业成本的13.17%、19.60%和12.06%。同时,公司还向间接股东董众望控制的比利国际采购货代服务,所涉金额分别为412.70万元、287.99万元和444.45万元,占各年度运输费的比例分别为25.29%、18.28%和14.57%。值得一提的是,2020年,陈劲还曾在公司拆出资金300万元。

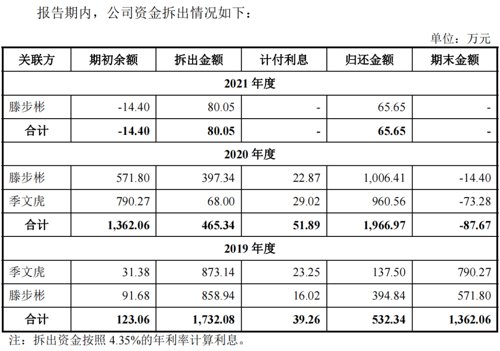

而在财务内控方面,招股书显示,2019~2021年间,公司实控人及其一致行动人滕步彬、季文虎曾多次从众鑫股份拆出资金,其中,滕步彬主要用于归还个人借款、购房和装修,季文虎也是主要用于购房、装修。

此外,报告期内,众鑫股份还存在第三方回款的情形,相关金额分别为2247.49万元、2630.01万元、4840.48万元和1676.35万元,占各期营业收入的比例分别为4.04%、4.55%、5.32%和6.33%,逐年上升。

已有

已有