提交注册阶段突遭证监会问询!比亚迪半导体IPO能否涉险过关?

2022-05-13 09:19:25 作者: 来源:上海证券报 浏览次数:0 网友评论 0 条

中华PE:

就在IPO临门一脚之际,比亚迪半导体突遭证监会问询,其独立性等问题引发监管层关注。

来源:证监会官网

5月12日,证监会官网发布《比亚迪半导体股份有限公司注册阶段问询问题》(下称“《问询问题》”)显示,比亚迪半导体要结合控股股东比亚迪股份的同类产品采购数量、价格及关联占比情况,说明其是否具备独立经营能力、是否存在大股东向发行人输送利益的情形。

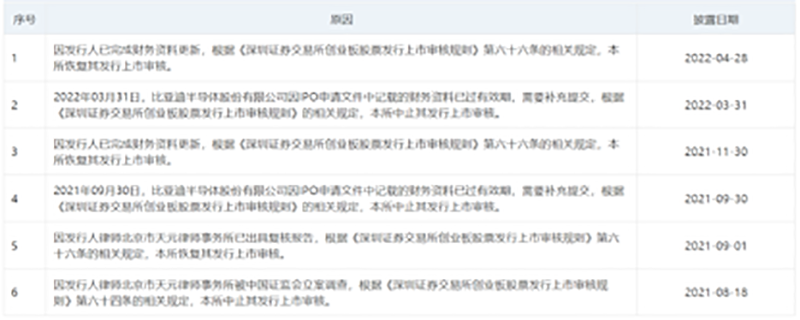

来源:比亚迪半导体IPO进展 来源:深交所官网

比亚迪半导体的创业板IPO之路,可谓坎坷颇多。除了此次被证监会问询独立性等问题,此前三次被深交所中止其发行上市审核,原因主要是聘请的北京市天元律师事务所被证监会立案调查、IPO申请文件中记载的财务资料已过有效期。

比亚迪半导体IPO三次中止历程

来源:深交所官网

独立性再受监管质疑

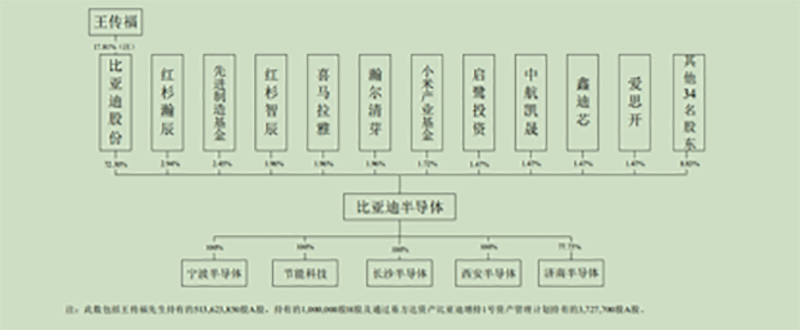

比亚迪股份作为比亚迪半导体的控股股东,持有其72.30%的股份比例。

截至招股书(注册稿)签署日,比亚迪半导体的股权结构

目前,比亚迪半导体的营收约六成来自比亚迪。招股书(注册稿)介绍,2019年、2020年和2021年,比亚迪半导体向关联方销售商品、提供劳务及合同能源管理服务的金额分别为60,144.63万元、85,057.79万元和 200,638.53万元,占营业收入的比例分别为54.86%、59.02%和63.37%。

比亚迪半导体招股书(注册稿)介绍,公司对关联方销售占营业收入的比例较高,其中主要为向比亚迪集团销售,使得公司客户集中度较高。其中,比亚迪集团指比亚迪股份及其直接或间接控制的其他企业。

《问询问题》指出,根据申报材料,比亚迪半导体约六成收入来自控股股东比亚迪股份,且同类产品关联销售毛利率高于非关联销售。2021年,比亚迪股份净利润下滑34.03%,而比亚迪半导体的业绩增长649.54%。

比亚迪半导体介绍,2021年,新能源汽车市场需求快速增长,带动公司车规级半导体销售额增长,促使公司2021年实现营业收入与净利润大涨。

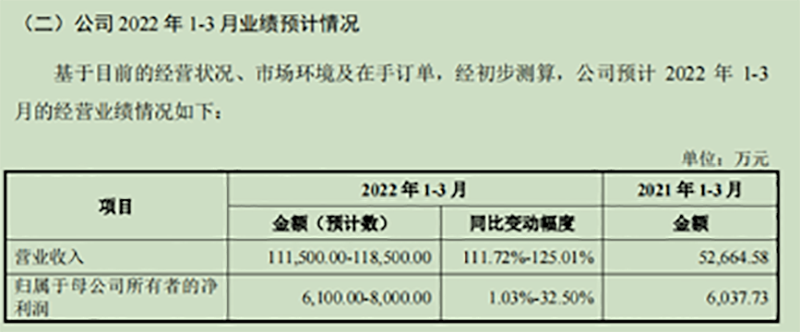

比亚迪半导体预计2022年一季度业绩

来源:比亚迪半导体招股书(注册稿)

而比亚迪股份在2021年,实现新能源车连续9年国内销量第一,但是陷入增收不增利的问题。此前,比亚迪副总裁、财务总监周亚琳介绍,公司2021年营业成本上升,主要受原材料及大宗商品价格上涨等因素影响。

同时,《问询问题》关注到,比亚迪半导体通过授权使用比亚迪股份的财务系统,并使用比亚迪股份无偿授权的商标。

来源:比亚迪半导体(注册稿)

比亚迪半导体在招股书(注册稿)中提及管理风险时指出,若比亚迪股份无法继续使用该等信息系统/注册商标,或公司内部控制执行有效性不足,上述使用授权系统、授权商标及供应链管理服务的情况,可能对公司经营管理或业务发展产生不利影响。

目前,比亚迪半导体的第三方销售拓展虽然呈上升趋势,但短期内第三方销售总体规模仍较小。

《问询问题》要求比亚迪半导体进一步说明,基于市场化谈判向非关联方开拓业务的具体体现,非关联方客户的开展成果,非关联交易是否存在基于与比亚迪股份业务合作或配套等关系而发生的情形,说明相关金额及占比,是否具备独立面向市场获取客户的能力。

此外,比亚迪半导体按照《问询问题》需要说明,公司2020年、2021年向比亚迪股份的供应链采购服务费率下降的原因;公司及控股股东通过建立或修改信息系统控制相关的管理制度,能否认定为财务独立。

是否符合创业板IPO

独立性要求

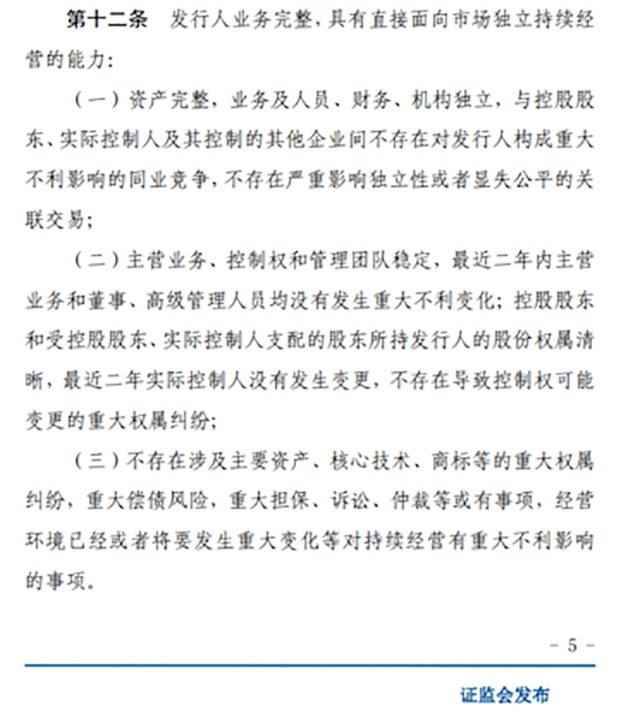

回顾来看,比亚迪半导体此前因独立性问题,深交所上市委已经问询过。此次《问询问题》要求保荐机构及会计师发表核查意见,并说明比亚迪半导体是否符合《创业板首次公开发行股票注册管理办法(试行)》(下称“”)第十二条关于独立性的发行条件要求。

《创业板首次公开发行股票注册管理办法(试行)》第十二条要求,发行人业务完整,具有直接面向市场独立持续经营的能力。

(一)资产完整,业务及人员、财务、机构独立,与控股股东、实际控制人及其控制的其他企业间不存在对发行人构成重大不利影响的同业竞争,不存在严重影响独立性或者显失公平的关联交易;

(二)主营业务、控制权和管理团队稳定,最近二年内主营业务和董事、高级管理人员均没有发生重大不利变化;控股股东和受控股股东、实际控制人支配的股东所持发行人的股份权属清晰,最近二年实际控制人没有发生变更,不存在导致控制权可能变更的重大权属纠纷;

(三)不存在涉及主要资产、核心技术、商标等的重大权属纠纷,重大偿债风险,重大担保、诉讼、仲裁等或有事项,经营环境已经或者将要发生重大变化等对持续经营有重大不利影响

的事项。

《创业板首次公开发行股票注册管理办法(试行)》第十二条

未充分说明投资8英寸晶圆设备

采购合理性

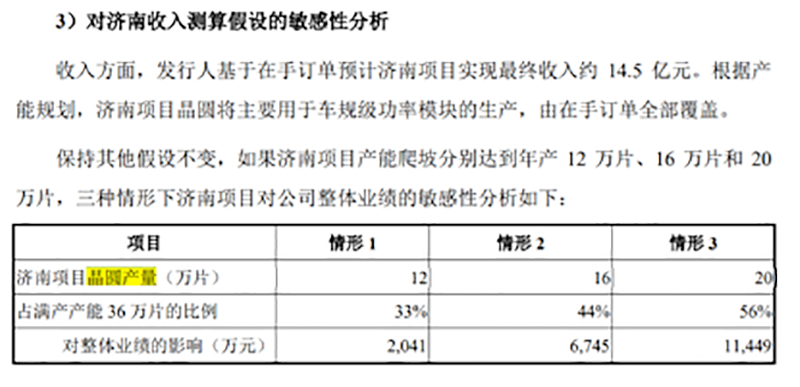

《问询问题》指出,济南比亚迪半导体有限公司(下称“济南半导体”)向第三方购买晶圆生产线及土地等资产,其中购买的设备主要为8英寸晶圆芯片生产线设备。比亚迪半导体未充分说明,仍大规模投资8英寸晶圆设备采购的合理性。

2021年8月24日,比亚迪半导体与济南高新财金投资有限公司、济南产业发展投资集团有限公司合资设立济南半导体,注册资本49亿元,其中比亚迪半导体认缴出资约38.1亿元,出资比例为77.75%。济南半导体未来将主要进行8英寸晶圆厂功率半导体器件的研发、生产和销售。

比亚迪半导体以30.5亿元,购买济南高新科技成果转化经纪有限公司(下称“济南经纪”)拥有的晶圆制造设备,该套设备用于8英寸晶圆制造,包括光刻机、离子注入机等关键设备,部分设备将用于对济南半导体出资。

《问询问题》表示,目前多数国际主流半导体设备厂商,将资源更多的投入在12英寸设备研发及生产上,已停止或减少8英寸厂晶圆设备的生产。比亚迪半导体要说明,大规模投资8英寸晶圆生产设备的商业合理性,相关设备是否面临淘汰及跌价风险。

同时,《问询问题》发现比亚迪半导体向深交所提交的第二轮问询回复中,出现预测差异较大的情况。前次预测济南项目晶圆产量为16万片时,比亚迪半导体预计2022年净利润0.67亿元;此后向深交所提交的专项说明中,晶圆产量为15.81万片时,预计2022年净利润2.77亿元。

2022年1月14日,比亚迪半导体及保荐机构第二轮回复意见

《问询问题》要求,上述两次预测的假设条件、测算方法、测算结论是否存在较大差异,如是请说明原因,比亚迪半导体的相关预测是否审慎。公司在相关资产尚未与原有业务整合、尚未运行的情况下,未来业绩预计的合理性、整合未达预期的风险及对持续经营能力的影响。

同时,比亚迪半导体要结合报告期内购买资产用于制造的产品与原采购产品对比情况,说明相关资产购买是否能有效替代外购产品;新能源行业退坡政策、汽车厂商受疫情及相关零件短缺对公司持续经营能力产生的影响,并对相关情况进行风险提示。

《问询问题》要求保荐机构、申报会计师对上述事项进行核查,并发表明确意见。结合收购资产规模超过比亚迪半导体资产规模,且尚未运行的情况,在比亚迪半导体未出具盈利预测的情况下,说明向交易所提供的首发申请文件中相关核查意见是否审慎、是否勤勉尽责。

已有

已有