新股发行定价回归理性?2只创业板新股发行市盈率均显著低于行业平均水平

2022-05-06 09:43:49 作者: 来源:证券时报网 浏览次数:0 网友评论 0 条

中华PE:

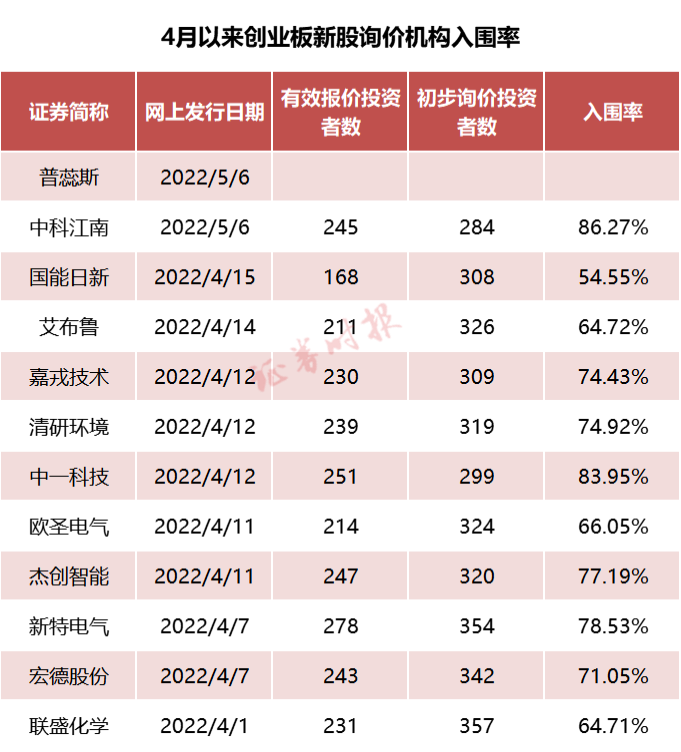

在近期新股频繁破发引发各方关注的背景下,新股发行定价开始趋于理性。5月4日晚间,创业板新股中科江南和普蕊斯披露首次公开发行股票并在创业板上市发行的公告,发行市盈率都显著低于行业平均市盈率,与此同时,机构理性报价情况下,入围率也明显提升。

中科江南采用网下机构询价方式定价,最终确定的发行价格为33.68元,发行市盈率为24.36倍,明显低于其行业市盈率45.69倍,询价机构入围率超80%;普蕊斯采用定价发行方式发行,最终确定的发行价格为46.8元,发行市盈率为48.75倍,也显著低于其行业市盈率72.13倍。

分析人士指出,注册制下新股已不再是稀缺资源,溢价效应打折或直接破发都是正常现象。近期新股接连破发背景下,机构报价趋于理性,但新股是否破发,除了发行价格因素外,上市公司质地也是重要考量。公司业绩和成长性不错的新股,更容易受资金追捧,而业绩和成长性平平的新股,仍有可能破发。

两新股发行市盈率显著降低

5月4日晚间,创业板新股中科江南公布机构询价结果,最终确定的发行价格为33.68元,该价格对应的2021年扣除非经常性损益前后孰低的归母净利润摊薄后市盈率为24.36倍,显著低于其所处行业最近一个月平均静态市盈率。

同日,创业板新股普蕊斯公布的发行市盈率也显著低于其所处行业市盈率。发行价价格46.80元/股,市盈率为48.75倍,亦显著低于公司所处行业最近一个月静态平均市盈率和滚动平均市盈率。

而在此前,4月中上旬,创业板新股发行市盈率普遍高于行业市盈率,部分甚至远超行业市盈率。

此外,4月份以来,从科创板新股发行情况来看,机构报价也变得更为理性,4月中上旬发行的科创板新股普遍大幅高于行业市盈率,多只上百倍市盈率科创板新股发行,但4月下旬后,在科创板新股接连破发的背景下,新股报价对应的市盈率明显下降,已经贴近行业市盈率。

网下机构入围率提升

机构报价趋于理性,询价机构入围率也明显提升。

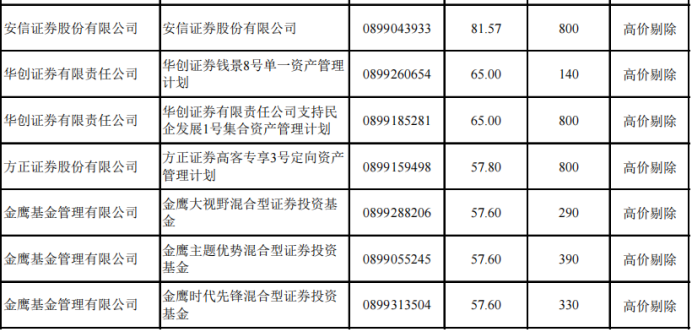

中科江南披露的数据显示,公司本次发行吸引了284家网下投资者管理的6732个配售对象进行了初步询价,报价区间为5.63元/股-81.57 元/股,拟申购数量总和为 4494540 万股,申购倍数为 2797.72 倍。剔除无效报价后,网下发行提交了有效报价的投资者数量为 245家,管理的配售对象个数为5580个。

机构报价趋于理性后,中科江南网下报价机构入围率达86.27%,明显高于4月份以来的平均情况。

据中科江南的公告显示,本次网下机构报价过程中,安信证券给出81.57元的最高价,华创证券给出65元,价格仅次于安信证券,方正证券、金鹰基金、招商证券、中国人寿资产管理有限公司等给出的价格也在50元以上。

而华宝基金给出的价格为5.63元,为本次询价机构中给出价格最低者,摩根士丹利华鑫基金管理有限公司给出的价格为22.44元,但也因报价太低未入围。

值得一提的是,新股频繁破发背景下,初步询价的机构数有所减少。中科江南网下报价机构只有284家,处于今年来低位水平,今年年初,创业板新股网下初步询价机构在400家以上。

这也就意味着,网下打新投资者仍在退场。“新股破发的现象越来越频繁,打新收益率下降,打新成了一项风险投资,我们已经不参与线下打新了。”深圳某机构对记者表示。

新股质地也是重要考量

除了发行价格外,新股发行质地也是重要考量。

对于近期新股发行市盈率降低的现象,华金证券认为,新股定价主导权可能开始向二级市场让渡。新股开板市盈率在发行市盈率抬升背景下不仅未升、甚至还略微下降,打新收益更被降至注册制实施以来最低,新股定价主导权可能正逐渐向二级市场让渡,二级倒逼一级发行定价做出修正成为可能。

国元证券表示,更加市场化的定价导致以往“抑价”发行从而获取稳定超额收益的环境已然不再,市场已不为“高价”买单,市场博弈与均衡机制更加有效。

此外,新股质地也是需要投资者考虑的因素。分析人士指出,随着未来注册制改革进一步推进,A股市场更趋成熟,对于公司业绩和成长性不错的新股,更容易受资金追捧,而业绩和成长性平平的新股,仍有可能破发。未来新股分化仍将成为趋势,投资者需要加强对个股的深度研究和把握,才能提高投资成功的概率。

两只新股质地如何?

资料显示,中科江南本次公开发行新股2700万股,本次发行全部为新股,不安排老股转让。发行人本次募投项目预计使用募集资金60013.05万元。按本次发行价格33.68元/股计算,发行人预计募集资金总额为90936.00万元。

中科江南是国内领先的智慧财政综合解决方案供应商;基于国库支付电子化相关技术、立足财政信息化建设,公司向各级财政部门、金融机构和行政事业单位等客户提供包括支付电子化解决方案、财政预算管理一体化解决方案、预算单位财务服务平台和运维服务等。

公司2019年至2021年营业收入分别为3.93亿元、5.87亿元、7.38亿元,实现归母净利润0.71亿元、1.25亿元、1.56亿元。

普蕊斯是一家为客户提供SMO全流程服务的企业。作为中国大陆地区唯一一家SMO公司入选亚太临床试验联盟,经过多年的行业沉淀和积累,公司已具有了丰富的SMO项目执行经验,尤其在肿瘤、病毒性肝炎和内分泌疾病的具备了较大的竞争优势。

公司2019年至2021年营业收入分别为3.04亿元、3.35亿元、5.03亿元,实现归母净利润0.52亿元、0.35亿元、0.58亿元。

根据发行安排,两只新股均将在5月6日进行申购。

已有

已有