房地产公司融资动作频频!政策释放“暖意” 机构评级“一边倒”

2021-12-09 14:16:54 作者: 来源:证券时报 浏览次数:0 网友评论 0 条

中华PE:

近日,房地产行业融资层面持续释放积极信号。自今年9月以来,监管层针对房地产行业密集发声,政策基调逐渐软化。中共中央政治局12月6日召开会议,会议强调,要推进保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,促进房地产业健康发展和良性循环。同时,中国人民银行决定于2021年12月15日下调金融机构存款准备金率0.5个百分点,共计释放长期资金约1.2万亿元。

国信证券研究报告认为,当前政策积极信号更加明显,供需两端流动性有望边际宽松。一方面,前销售持续降温,行业基本面仍在下行,政策传导仍需时间;另一方面,经营稳健、财务健康的龙头房企由于手头现金相对宽松,既能抓住土地市场机会修复利润表,又能获得金融机构认可。

证券时报记者在慧博投研终端统计发现,截至12月8日13时的50篇最新地产行业研报中,提出行业“强于大势”评级的为12篇,“增持”的8篇,维持“中性”的为6篇。

港股地产公司融资动作频频

12月7日,世茂集团(0813.HK)在港交所发布公告称,拟配售发行1.45亿股股份,每股发行价格8.14港元,预计募资净额11.73亿港元,主要用于物业开发、物业投资及酒店营运。配售完成后,新发行股份数量相当于公司已发行股份的3.82%。

同日,龙光集团(3380.HK)发布配售现有股份及根据一般授权认购新股份的公告,与配售代理商签订配售与认购协议,配售1.72亿股股份,每股配售价为6.80港元。募资总额约11.70亿港元,所募款项拟用于项目投资及作为集团一般营运资金。

稍早的11月26日,越秀地产(0123.HK)发布公告称,公司与一家银行订立一份融资协议。据此,贷款人在融资协议的条款及条件的规限下提供5亿港元的定期贷款融资,贷款期由融资协议日期起计12个月。

同日,碧桂园服务(6098.HK)发布公告称,公司完成根据一般授权配售新股份,合共1.5亿股股份已由配售代理根据配售协议的条款及条件,按每股配售股份53.35港元的配售价成功配售予不少于六名专业、机构及/或其他投资者。配售事项的所得款项净额(扣除相关开支及专业费用后)估计约为80.02亿港元,拟用作与集团主要业务相关的未来潜在收并购项目投资,商写服务、商业管理服务、城市服务与生活服务类等新业务的拓展,再融资及公司营运资金。

11月17日晚,融创中国(1918.HK)发布公告称,完成配售事项及融创服务股份配售事项,配售代理已将3.35亿股配售股份以配售价每股15.18港元配售予不少于六名承配人;同时,已将1.58亿股现有融创服务股份以每股14.75港元配售予不少于六名承配人。配售事项及融创服务股份配售事项的所得款项净额(扣除相关费用后)合计约为73.43亿港元(折合约9.42亿美元)。

华泰资管人士称,今年以来,民营房企相比央企、国企等房地产企业而言,确实存在融资难度加大的问题,市场也担忧近期房地产事件可能会引发对民营房企融资的不稳定预期。但从目前的政策情况来看,国家有关部门已经统筹规划政策安排,民营房企的融资困境正在稳健有序的基础上逐步改善。

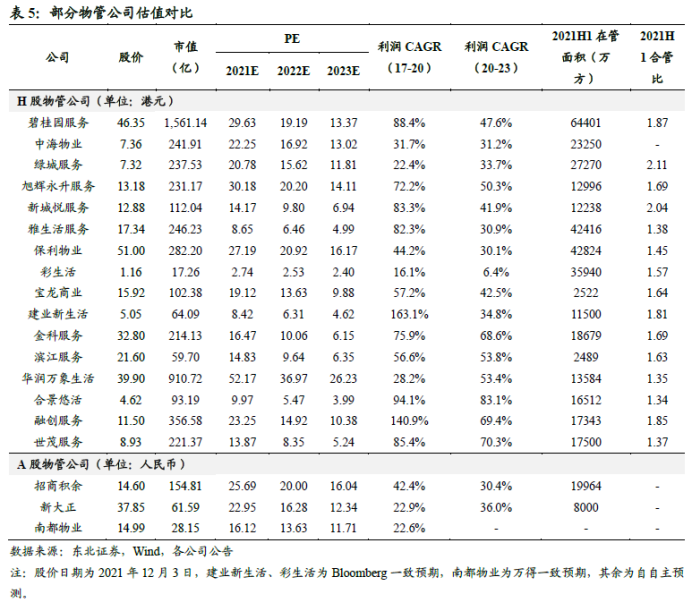

东北证券分析师王小勇认为,部分港股地产公司的配股募资及并购等行为,将有望增厚规模、完善布局、提升业绩创收能力。建议长期关注公司关联方实力、口碑、科技、规模、赛道布局等;中期重视增长确定性,关注外拓能力、激励机制、关联方销售情况;短期关注公司的估值性价比。

在慧博投研终端上,证券时报记者统计了截至12月8日13时发布的最新50篇房地产行业研究报告,除去“无评级”的6篇外,提出行业“强于大势”评级的研报多达12篇,“增持”的8篇。此外,持“看好”评级的4篇,“推荐”的5篇,“优于大势”4篇,“买入”2篇,“超配”2篇,“同步大势”1篇以及“中性”的6篇。目前来看,暂无对地产行业的负面展望评级。

(图片来源:东北证券研报截图)

沪深交易所房企供应链ABS融资升温

近期,多家房企在沪深证券交易所市场启动供应链ABS发行,记者发现,融资主体中包括一批优质民营企业。

“目前有不少企业发行供应链ABS,主要是因为该产品对拓宽上游企业融资渠道、提高经营效率发挥了重要作用,因此有动力继续发行。”接受记者采访时,一位投资机构人士说。

多位业内人士表示,当前经济面、流动性和债券市场的运行都为解决房企融资问题创造了良好条件,总体而言,房企在交易所债券市场的融资渠道畅通有序。今年以来供应链产品成为民营房企融资的一大特点,发挥了重要输血功能。

据了解,12月中旬,碧桂园、新希望地产、电建地产将发行供应链ABS,龙湖拓展也拟于明年1月发行此类产品。从过往发行情况来看,今年7月金地集团已成功以3.69%的较低利率,储架发行首期购房尾款ABS,据悉明年初将再次发行。

记者在采访中还获悉,保利发展、中国金茂、招商蛇口、仁恒置地、新鸿基地产等房企也已于近期在上交所市场获批资产支持专项计划,基础资产类型包括供应链、购房尾款、CMBS、类REITs等,且相关发行工作已在推进当中。今年以来,龙湖拓展、金地集团、绿城地产、龙光控股、美的置业等纷纷在上交所市场发行供应链ABS产品融资。

电建地产内部人士表示,供应链产品可为核心企业带来更为高效、便捷的融资服务,提升企业资金融通能力,同时在促进产业链的良性发展、实现产业整体资源优化配置等方面具有十分重要意义。

同时,12月1日,中海企业发展集团有限公司公开发行公司债券在深交所上市,规模29亿元。在此之前,招商蛇口供应链和购房尾款ABS产品在交易所持续发行。记者还获悉,多家房企计划于近期发行固收产品。

万科拟于近期发行7.77亿元供应链ABS,并计划于12月将2021年内供应链ABS额度发行完毕;绿城、龙湖分别计划于近期发行8-10亿元供应链ABS;龙光控股计划于12月发行6.65亿元CMBS,并计划后续发行约5亿元供应链ABS。

克而瑞数据显示,11月100家典型房企的融资总量为749.63亿元,环比上升65.8%,同比下降40.9%。其中境内债权融资501.61亿元,环比上升89.9%,同比下降25.6%;境外债权融资123.33亿元,环比上升24.5%,同比下降58.7%;资产证券化融资50.19亿元,环比下降31.9%,同比下降77.5%。

今年以来,民营房企在上交所市场债券融资保持健康有序、相对稳定的状态。数据显示,2021年1-11月,上交所市场房企融资规模达到2609亿元;ABS当中,房企供应链产品规模为480亿元,其中民营房企发行335亿元,占比达到70%。此外,今年10月以来,华润置地、招商蛇口等5家房地产企业在深交所市场发行6只资产证券化产品,规模合计106.27亿元,类型涵盖供应链ABS、购房尾款ABS、CMBS和类REITs等;中海地产、天保基建等2家房地产企业在深市发行3只公司债券,规模合计33亿元,募集资金用于偿还公司债务。

已有

已有