券商股权不香了吗?这家股东一年内,第四次抛售股权

2021-11-19 13:59:21 作者: 来源:中国基金报 浏览次数:0 网友评论 0 条

中华PE:

中国基金报记者 王元也又见券商股权转让。这次是德邦证券。

近日,德邦证券第二大股东辽宁人信金控管理有限公司(简称“辽宁人信金控”)转让其所持有的4000万股德邦证券股权。而这已经是其从去年以来第四次转让该券商的股权了。

难道券商股权不香了吗?

德邦证券二股东再度出手

转让4000万股股权

近日,北京产权交易所官网显示,德邦证券4000万股股权被转让,此次转让的主体为该券商第二大股东。

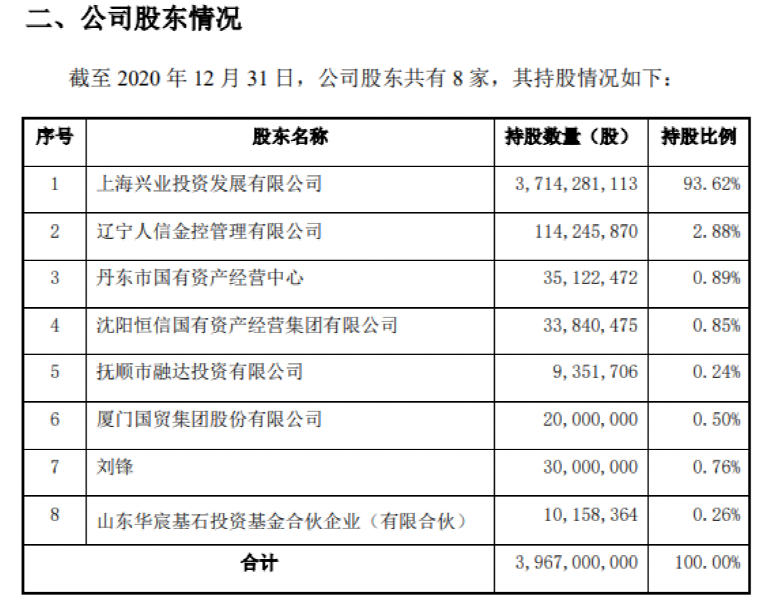

德邦证券2020年年报显示,公司共有八大股东,控股股东为上海兴业投资发展有限公司,持股比例93.63%,实际控制人为上海复星国际,第二大股东为辽宁人信金控,持股达1.14亿股,持股比例为2.88%。

此次转让公告并未显示价格,但表明可以根据意向购买人的购买数量,将4000万股股权分包挂牌转让。

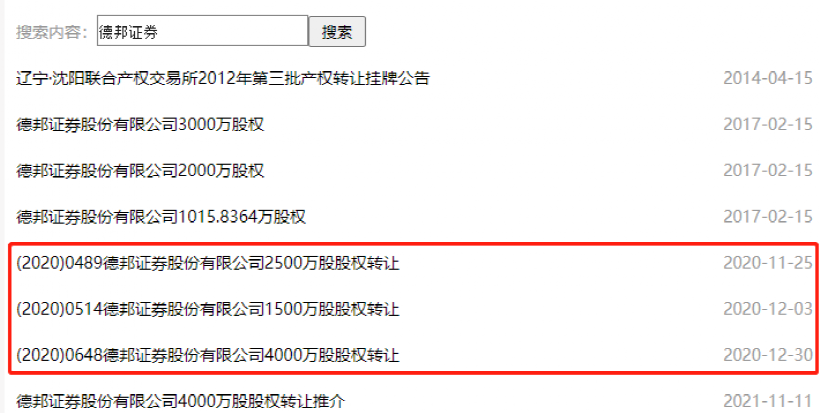

而值得一提的是,这并非辽宁人信金控首次抛售德邦证券股权。仅仅是去年,其就已经三次出手转让德邦证券股权。

2020年11月25日至12月30日,不到一个月的时间,辽宁人信金控三次发布公告,分别转让德邦证券2500万股、1500万股、4000万股股权,累计达8000万股。在每一笔股权转让中,其均声称交易可分拆为500万/包转让,每包的转让价格为1575万元,以此计算,德邦证券每股价格为3.15元/股。

而在更早之前,辽宁人信金控也转让过所持有的德邦证券股权。

2017年6月27日,辽宁人信金控以挂牌转让的方式,将其所持德邦证券5000万股股份分别转让给厦门国贸集团股份有限公司 2000 万股和自然人刘锋 3000万股。

机构受让方需要满足五大条件

值得注意的是 ,此项目受沈阳联合产权交易所委托发布,从沈阳联合产权交易所网站上可以看到, 此次自然人和法人机构均可进行投资,其中机构受让方需要满足五大条件。

(一)自身及所控制的机构信誉良好,最近3年无重大违法违规记录或重大不良诚信记录;不存在因故意犯罪被判处刑罚、刑罚执行完毕未逾3年的情形;没有因涉嫌重大违法违规正在被调查或处于整改期间;

(二)不存在长期未实际开展业务、停业、破产清算、治理结构缺失、内部控制失效等影响履行股东权利和义务的情形;不存在可能严重影响持续经营的担保、诉讼、仲裁或者其他重大事项;

(三)不存在股权结构不清晰,无法逐层穿透至最终权益持有人的情形;股权结构中原则不允许存在理财产品,中国证监会认可的情形除外;

(四)自身及所控制的机构不存在因不诚信或者不合规行为引发社会重大质疑或产生严重社会负面影响且影响尚未消除的情形;不存在对所投资企业经营失败负有重大责任且经营失败未逾3年的情形;

(五)中国证监会基于审慎监管原则规定的其他要求。

外商和公司制基金入股证券公司应当符合中国证监会的相关规定。

德邦证券去年净赚0.87亿元

IPO之路上演“小插曲”

为何二股东频繁要抛售所持有的德邦证券股权呢?让我们来看看德邦证券的经营情况。

德邦证券2020年年报显示,2020年,公司实现营业收入 14.04 亿元,同比下降0.78%,实现归属于母公司股东的净利润0.87亿元,同比增长35.58%。

分业务来看,2020 年公司经纪业务代理买卖证券总交易量为 4028.81 亿元,同比提升

53.83%;经纪业务客户资产总值达2139.35亿元,较上一年年末提升43.14%。投行方面,公司股权融资业务发行情况较 2019 年度实现较大突破,收入规模增长较大。全年完 成股权主承销项目5单,其中:IPO 项目2单,定增项目2单,可转债项目1单。此外,公司资产管理业务规模 836.17亿元;自营业务方面,公司去年自营 A 股投资收益为 68.85%,自营港股投资收益为-1.24%。

值得注意的是,德邦证券的IPO之路还有一点“小插曲”。

早在2017年4月,海通证券便向上海证监局备案了申请材料,担任德邦证券IPO辅导机构。然而,时隔逾4年,今年7月6日,上海证监局发布海通证券关于终止对德邦证券首次公开发行股票并上市之辅导工作的公告。公告显示,因德邦证券决定终止原定的股票发行上市计划,经德邦证券与海通证券友好协商,双方一致同意终止关于德邦证券首次公开发行股票并上市的辅导,并签署了终止协议书。海通证券不再担任德邦证券的辅导机构,并终止相关辅导工作。

随后德邦证券公开发声,表示公司并未终止上市计划,此次只是更换保荐券商,公司已启动程序选聘新的保荐机构和承销商,正与几家头部券商密切沟通,后续将继续推动上市事宜。

今年已发生多起券商股权转让

值得注意的是,今年以来,已发生过多起券商股权的转让,包括新时代证券、民生证券、九州证券、大同证券等,部分还属于“清仓式”减持。

难道券商股权不香了吗?

今年9月16日,北京产权交易所官网披露一则股权转让信息,新时代证券前8大股东拟对所持股权进行“清仓式”转让,占总股本比例为98.24%,转让底价为131.35亿元。

10月12日,九州证券3.7亿股股份被挂牌转让,占总股本的10.98%,转让底价为4.74亿元。此次转让方为中国石油化工集团,为九州证券的第二大股东,此次转让属于“清仓式”转让……

原股东抛售、同业并购等因素或为券商股权转让的主要因素。值得注意的是,存在股权转让的券商多为中小券商。有分析人士指出,在外资券商进入之下,国内券业竞争激烈,这也导致中小券商股东在转让股权上相对来说更为积极。

责任编辑: 王明弘

已有

已有