中国电信IPO拟发超百亿股 创近11年来新高 将引入绿鞋机制 股价稳了?

2021-08-05 09:34:02 作者: 来源:证券时报网 浏览次数:0 网友评论 0 条

中华PE:

电信行业巨头登陆A股的脚步渐行渐近。中国电信8月4日披露,公司将于8月6日路演,不出意外的话,其新股申购将在8月9日(下周一)。此次新股发行数量和募资额都将创下近10年新高水平。特别要指出的是,公司将引入“绿鞋”机制,为股价保驾护航。而在此之前,A股共有8家公司行使过超额配售权。

8月4日晚间,中国电信公告称,将于8月6日进行首次公开发行股票网上路演,发行人授予联席主承销商不超过初始发行数量15.00%的超额配售选择权(或称“绿鞋”),超额配售的股票全部面向网上投资者配售。网上路演时间为2021年8月6日(周五)9:00-12:00。按照中国电信此前披露,其此次上市拟募集资金544亿元。若按此计算,这将超过中芯国际IPO的532亿元,成为近10年来A股最高IPO募资额。而从发行量来看,中国电信也将是近10年以来发行数量最大的新股,可谓是当之无愧的“巨无霸”。

据了解,本次拟公开发行股票数量不超过103.96亿股,发行股份数量占发行后公司总股本的比例不超过11.38%(超额配售选择权行使前),全部为公开发行新股,不设老股转让。发行人授予联席主承销商不超过初始发行数量15.00%的超额配售选择权(或称“绿鞋”),若绿鞋全额行使,则发行总股数将扩大至119.5亿股,约占发行后总股本的比例为12.87%(超额配售选择权全额行使后)。

本次IPO募资金额投向5G产业互联网建设项目、云网融合新型信息基础设施项目、科技创新研发项三大方面。本次发行采用战略配售、网下发行和网上发行相结合的方式进行。发行的联席主承销商为中金公司和中信建投。

一季度营收超千亿元

国资委为公司实控人

据了解,中国电信是领先的大型全业务综合智能信息服务运营商。截至2020年12月31日,中国电信的移动用户规模达到3.51亿户,净增用户数连续三年行业领先,其中5G套餐用户达到8,650万户,渗透率达到24.6%,位居行业第一。另外,公司宽带用户规模达到1.59亿户,用户规模稳健增长;公司天翼高清用户达到1.16亿户、全屋WiFi用户达到3,889万户、天翼看家用户达到884万户,智慧家庭业务快速增长,渗透率持续提升。同时,公司是国家级新型信息基础设施建设的主力军,是云网融合的全球引领者。

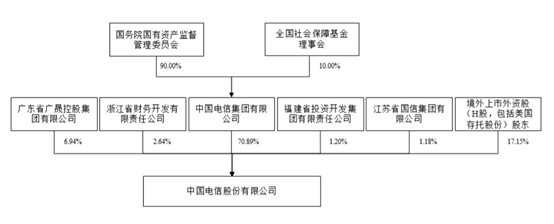

股权结构方面,截至招股意向书签署日,电信集团持有公司573.8亿股内资股股份,占公司总股本的70.89%,为公司控股股东。国务院国资委为公司的实际控制人。

资料显示,中国电信2018年-2020年度营业收入分别达到3749.3亿元、3722.0亿元、3899.4亿元;报告期内,归母净利润分别达到204.3亿元、205.2亿元、208.6亿元。最近3年的净利润比较稳定,都在200亿元出头,每年略有增长。2021年第一季度,公司经营业绩良好,保持快速增长态势。今年1-3月,公司实现营业收入1063.17亿元,较上年同期增长12.68%;净利润65.04亿元,较上年同期增长10.48%;归属于母公司股东的净利润64.41亿元,较上年同期增长10.63%;扣除非经常性损益后归属于母公司股东的净利润72.33亿元,较上年同期增长16.81%。

中国电信新股发行将引入“绿鞋”机制

为股价保驾护航

此次中国电信在A股发行上市颇为引人注目。其中一个特别大的亮点是,中国电信此次发行将引入“绿鞋”机制。

“绿鞋”机制又称“超额配售选择权”,因美国绿鞋公司在1963年IPO时使用而得名。它是指发行人授予主承销商的一项选择权,获此授权的主承销商按同一发行价格超额发售不超过包销数额15%的股份,在增发包销部分的股票上市之日起30日内,主承销商有权根据市场情况选择从集中竞价交易市场购买发行人股票,或者要求发行人增发股票,分配给对此超额发售部分提出认购申请的投资者。首次公开发行股票的数量在4亿股以上的,发行人和主承销商才可以在发行方案中采用超额配售选择权。

简单来讲就是,当股价下跌时,绿鞋机制可在“护航”股价方面起到一定作用,以维护投资者的权益;当股价上涨时,发行人则得以扩大发行规模,以更高效地获得资本市场的支持。

绿鞋机制可以有效调剂供求,发挥稳定股价的作用,可以在一定程度上实现维护发行人和投资者双方利益。

A股共有8家公司行使超额配售权

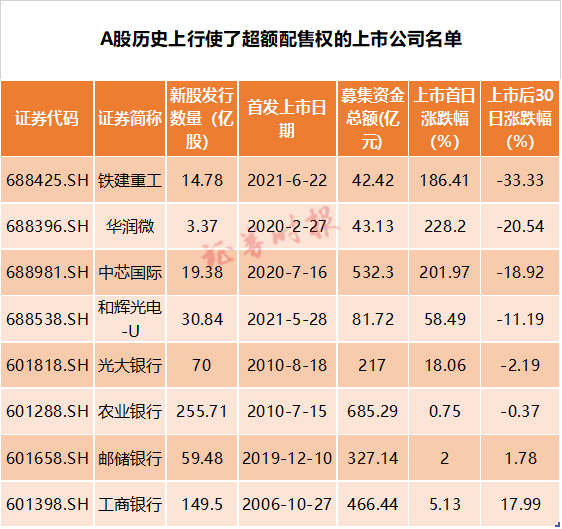

数据显示,A股历史上行使超额配售权的上市公司共有8家。仔细观察不难发现,其中有一半公司所属行业均为银行业,分别是光大银行、农业银行、邮储银行和工商银行。而另外半数公司的共同特点则是,均为科创板公司。

值得一提的是,华润微的新股发行数量为3.37亿股,低于4亿股的股票发行数量要求。实际上,这正体现了监管政策对于科创板市场的呵护之意。

科创板作为我国资本市场的试验田,试点实行注册制改革,对于A股市场的发展有着非常重要的意义。但是科创板企业的发行业务可能面临诸多挑战和困难,包括来自境内外市场环境、开板初期集中发行、各方参与主体业务和技术准备不足等等。鉴于此,上海证券交易所科创板股票公开发行自律委员会(简称“自律委”)就促进科创板开板初期企业平稳发行提出了行业倡导建议,其中自律委建议首次公开发行股票数量低于8,000万股且预计募集资金总额不足15亿元的企业不采用超额配售选择权。

实施了“绿鞋”机制,是否就一定意味着稳赚不赔呢?统计数据显示,8只行使了超额配售权的公司在上市首日均取得了正收益,其中华润微的首日涨幅高达228%,中芯国际、铁建重工的涨幅也都超过了100%。上市后30日的涨跌幅数据显示,工商银行涨幅近18%,邮储银行涨幅近2%,其他6只股票则出现了不同程度的下跌,其中跌幅超过10%的4只个股均为科创板公司。当然,股票的涨跌除了受到相关调节机制的影响以外,还要考虑新股发行时所处的整体市场环境等诸多因素。而从上市公司行使超额配售权的时间段来看,主要集中在最近3年。

发行数量超百亿股

为近11年以来A股发行量最大的新股

数据显示,A股有史以来新股发行数量最多的上市公司是农业银行,共发行近256亿股,工商银行次之,发行总数为150亿股,中国建筑紧随其后,共发行了120亿股的新股,而中国电信此次发行量位列第4名,发行数约为104亿股(超额配售选择权全额行使前)。同时,中国电信也是继农业银行以后,近11年以来新股发行数量最多的上市公司。

从行业方面来看,在前十名发行数量巨大的公司之中,银行股占比超过一半,达到6家。另外几家公司则分别属于工程建设、电信运营、电力行业和交运物流行业。

新股发行所募集的资金总额方面,农业银行募资额最高,为685亿元,中国石油、中国神华分别募资668亿元、666亿元,建设银行募资581亿元。如果按照中国电信此前披露的拟募资544亿计算,那么其排名第五。

已有

已有