5000亿巨头放大招!拆分“芯片”子公司IPO

2021-06-18 09:43:21 作者: 来源:中国基金报 浏览次数:0 网友评论 0 条

中华PE:

高票表决通过,上市进程再近一步。6月16日,比亚迪表示,股东大会表决通过分拆所属子公司比亚迪半导体至创业板上市。

分拆比亚迪半导体至创业板上市

6月16日晚间,比亚迪发布公告称,股东大会表决通过分拆所属子公司比亚迪半导体股份有限公司至创业板上市。

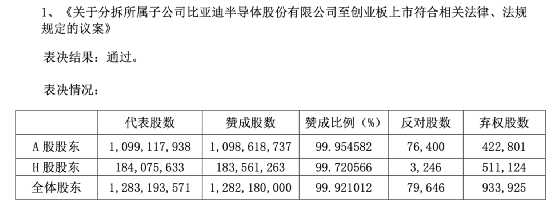

从表决情况来看,同意票6731.62万股,占出席会议中小股东所持A股有表决权股份的99.26%;反对票7.64万股,占比为0.11%;弃权票占比0.62%。

5月12日,比亚迪股份曾发布公告称,比亚迪股份拟将控股子公司比亚迪半导体分拆至深交所创业板上市。本次分拆完成后,比亚迪股份股权结构不会因本次分拆而发生变化,且仍将维持对比亚迪半导体的控制权。

本次分拆上市后,比亚迪半导体将继续从事功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售。未来,比亚迪半导体将以车规级半导体为核心,同步推动工业、家电、新能源、消费电子等领域的半导体业务发展,致力于成为高效、智能、集成的新型半导体供应商,本次分拆有助于比亚迪半导体充实资本实力、增强风险防范能力,进而提升综合竞争力及盈利能力,加速公司发展,把握中国半导体产业崛起的机遇,建立独立的资本市场平台和市场化的激励机制,激发公司活力,助力业务不断做大做强。

比亚迪半导体估值达300亿

股东阵容十分豪华

据了解,比亚迪半导体的前身为“比亚迪微电子”,主营业务覆盖功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售,拥有包含芯片设计、晶圆制造、封装测试和下游应用在内的一体化经营全产业链。经过十余年的研发积累和于新能源汽车领域的规模化应用,比亚迪半导体已成为国内自主可控的车规级IGBT领导厂商。

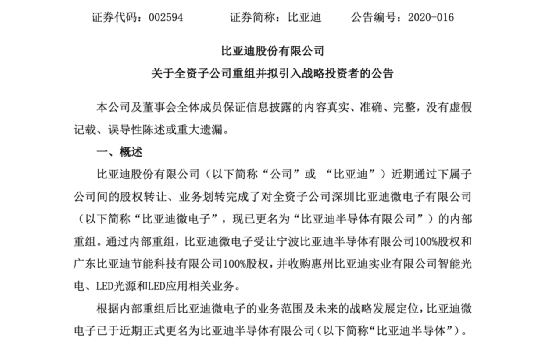

2020年4月,比亚迪发布公告,宣布“比亚迪微电子”重组完成,并更名为“比亚迪半导体”,同时积极寻求于适当时机独立上市。

值得一提的是,仅仅在一个月后,比亚迪半导体便宣布完成了A轮融资,拟以增资扩股等方式引入战略投资者,由中金资本、红杉资本等领投。20天后,比亚迪半导体又完成了A+轮融资,且投资方阵容十分强大,包括中芯国际、小米集团、联想集团、SK集团等多家机构企业。两轮融资共计27亿元,引入了超过30家机构的44名投资主体,比亚迪半导体的估值也从在两轮融资前的75亿元,直线飙升至300亿元。

此前公告显示,比亚迪股份直接持有比亚迪半导体3.25亿股股份,持股比例为72.30%,为比亚迪半导体的控股股东。

比亚迪半导体表示,增资款用途将全部用于主营业务,包括补充运营资本、购买资产、雇佣人员和研发,以及投资方认可的其他用途。比亚迪半导体将积极开展与本轮投资者的技术及业务交流,充分利用战略投资者掌握的产业资源,加强比亚迪半导体第三方客户拓展及合作项目储备。

对于分拆上市的目的,比亚迪方面指出,半导体行业是科技发展的基础性、战略性行业,具有前期投入金额大、产能建设周期长等特点,对行业内公司的资金实力和技术创新能力均提出较高要求。

近年来,在政策支持叠加市场需求的大背景下,半导体行业的国产替代进程稳步进行。比亚迪半导体作为国内自主可控的车规级IGBT领导厂商,在技术积累、人才储备及产品市场应用等方面具有一定先发优势。截至目前,比亚迪半导体已完成了内部重组、股权激励、引入战略投资者及股份改制等相关工作,公司治理结构和激励制度持续完善,产业资源及储备项目不断丰富,具备了独立运营的良好基础。

本次分拆上市将有利于比亚迪半导体进一步提升多渠道融资能力和品牌效应,通过加强资源整合能力和产品研发能力形成可持续竞争优势,充分利用国内资本市场,把握市场发展机遇,为成为高效、智能、集成的新型半导体供应商打下坚实基础。

比亚迪半导体经营业绩惨淡

2020年归母净利润0.59亿元

虽然外界十分看好比亚迪半导体的发展,并预测其分拆上市后估值可达300亿,但是比亚迪半导体当前的经营业绩却十分堪忧。从此前披露的财务数据来看,2020年,比亚迪半导体归母净资产为31.87亿元,归属于母公司股东净利润为0.59亿元,归属于母公司股东扣非净利润0.32亿元。

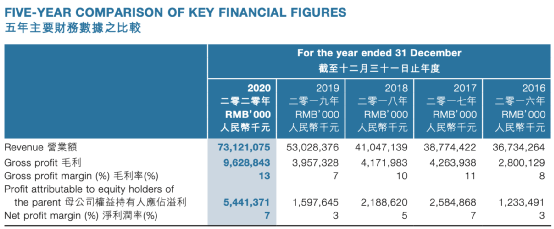

这相较于比亚迪电子而言逊色不少,数据显示,比亚迪电子2020年营业收入731.21亿元,净利润54.41亿元,每股盈利为人民币2.41元,拟派末期息每股为人民币0.241元。

截至发稿,比亚迪电子报48.5港元,最新总市值为1093亿港元。

此前,中金公司在核查意见中指出,本次分拆有利于维护股东和债权人合法权益。经中金公司核查,预计本次分拆完成后,从业绩提升角度,比亚迪半导体的发展与创新将进一步提速,其业绩的增长将同步反映到比亚迪的整体业绩中,进而提升比亚迪的盈利水平和稳健性。

母子公司分拆或实现“双赢”

有望增强资源配置效率

近年来,上市公司分拆子公司上市的案例比比皆是。例如,作为“安防领域巨头”的海康威视旗下子公司萤石网络至科创板上市、美的集团拟分拆子公司美智光电至创业板上市等。此外还有顺丰控股拟分拆子公司同城实业赴港上市、网易拟分拆网易云音乐在港交所主板上市、京东物流挂牌港交所上市等等。

由于我国监管层对上市公司分拆上市一直坚持严把关的态度,因此,之前 A 股上市公司只能通过境外上市来实现分拆上市,直至《上市公司分拆所属子公司境内上市试点若干规定》的正式发布,正式开启了我国上市公司分拆上市序幕。

据悉,证监会曾于2019年12月发布了《上市公司分拆所属子公司境内上市试点若干规定》(简称《若干规定》)。政策利好下,A股上市公司分拆上市的通道被打开,同时也弥补了我国制度缺失。

民生银行研究院指出,分拆上市,对于子公司而言,能够拥有更便捷的融资与再融资渠道,有利于子公司做大做强,同时,子公司分拆上市后的发展又将反哺母公司,提升母公司业绩形成良性循环。分拆上市是我国资本市场重要基础制度之一,对拓宽上市公司融资渠道、改善公司治理结构、提高母公司、子公司经营绩效、提高资本市场容量等方面具有重要作用。

从上市板块来看,拟分拆上市板块集中在实行注册制的科创板和创业板;从行业层面来看,拟分拆子公司大多属于战略新兴产业,具有较强的科技含量和创新属性,能够长期持续发展;从上市公司来看,拟分拆上市的上市公司多为各自行业龙头,如家电行业的美的集团、安防龙头海康威视等。

华泰证券表示,分拆上市有望增强资源配置效率,推进上市公司高质量发展母子公司分拆上市是实现价值创造、业绩双赢的有效渠道,短期股价表现看,不同类型分拆市场反馈不一。控股型子公司境内分拆上市规定的出台是国内分拆上市体系的有益补充,目前拟分拆上市的子公司大多属于战略新兴产业,分拆上市是资本市场优化资源配置的重要手段,对母子公司理顺业务架构、拓宽融资渠道、优化公司治理等具有积极作用。整体看,分拆上市对母公司理顺业务架构、拓宽融资渠道、完善激励机制等均具有积极的作用,母子公司分拆是一种双赢的举措,两者业绩大多可以实现更好地表现。

已有

已有