毛利率超70%!“牙”的生意如此吸金 难怪打新这么火爆

2021-06-17 10:08:17 作者: 来源:上海证券报 浏览次数:0 网友评论 0 条

中华PE:

中签一手、上市当天最多可赚约6.3万港元是什么体验?今日,中签“时代天使”的投资者最有发言权。6月16日,有“中国的隐适美”之称的时代天使登陆港交所,发行价173港元。盘中,时代天使股价最高冲至490港元,最大涨幅约183%。以中签一手200股计,投资者若以该价位抛售,可以获利约6.3万港元。截至收盘,时代天使报401港元,涨幅131.79%,市值约665亿港元。

国内牙科隐形矫治市占率第二

时代天使的人气早在其公开发售时便可见一斑。数据显示,公司公开发售获超额认购2078.16倍,申购一手中签率仅为1.5%;国际配售亦获得各路机构抢筹,超购113.7倍。

招股书显示,时代天使是一家全球性的集口腔隐形正畸技术、隐形矫治器生产及销售的服务提供商,也是中国最早提供隐形矫治方案的供应商。

根据灼识咨询报告,中国的隐形矫治解决方案市场高度集中。按2020年的达成案例计量,时代天使的隐形矫治解决方案市占率为41%,排名第二,仅次于美国艾利科技。

美国艾利科技于1999年推出隐形矫治器品牌“隐适美”,开创了隐形正畸的先河。2011年,美国艾利科技正式进入中国市场。灼识咨询报告显示,2020年,美国艾利科技的市占率为41.4%,与时代天使一起占了中国82.4%的牙科隐形矫治解决方案市场份额。

据时代天使招股书,公司主要通过数字化辅助案例评估支持及矫治方案设计服务,根据特定矫治方案量身定制的隐形矫治器及云服务平台iOrtho为顾客提供矫治服务。公司目前上市四款隐形矫治器,为时代天使标准版、时代天使冠军版、时代天使儿童版和COMFOS。

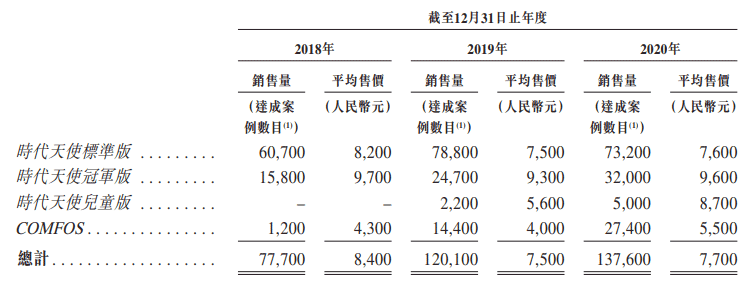

时代天使按产品线划分的销售量<以达成案例计>及平均售价的明细

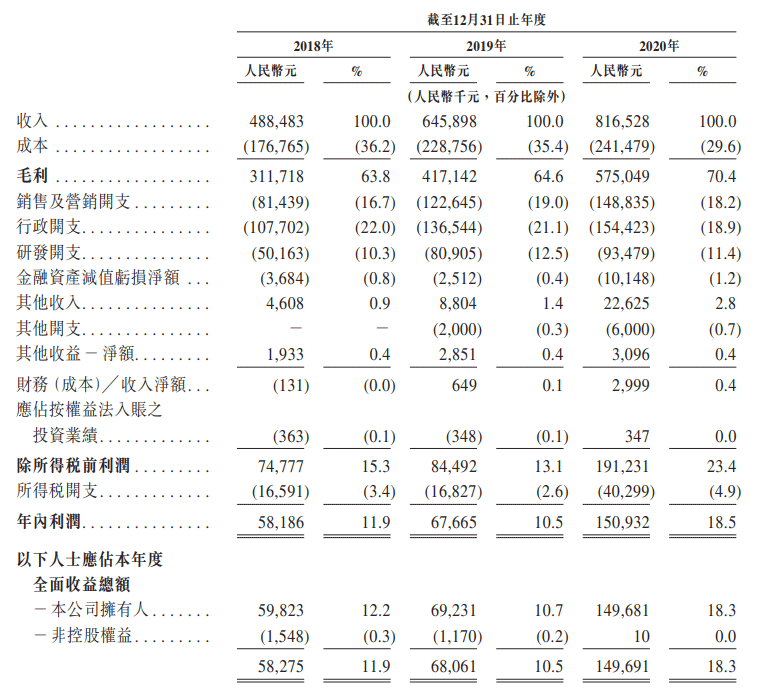

近三年,时代天使的营收和净利润展现了较高的成长能力。招股书显示,2018年至2020年,时代天使分别实现营收4.88亿元人民币(如无标明,单位下同)、6.46亿元及8.16亿元,复合年增长率约为29.31%;归母净利润分别为5982.3万元、6923.1万元及1.50亿元,复合年增长率约58.35%。

时代天使近三年业绩表现

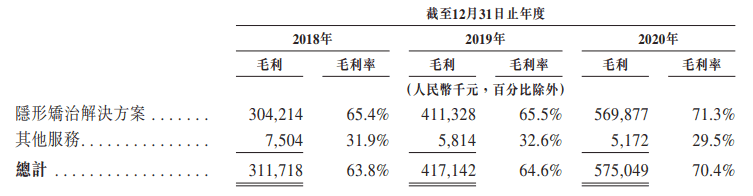

最引人注目的还属时代天使的毛利率水平。2018年至2020年,公司毛利率分别为63.8%、64.6%及70.4%,不仅维持在60%以上,还呈现逐年递增的态势。

时代天使毛利率情况

按时代天使2020年隐形矫治解决方案71.3%的毛利率及公司产品平均售价7700元计算,相当于公司每卖出一副牙套,毛利约有5490元。

牙科隐形矫正被业界视作口腔领域极富潜力的赛道。灼识咨询预计,中国整体隐形矫治市场的零售销售收入将由2020年的15亿美元增至2030年的119亿美元,复合年增长率为23.1%。

此外,以零售销售收入计,中国的隐形矫治市场在整个正畸市场中的市场份额从2015年的6.9%增到2020年的19.0%,预计到2030年将达到40.3%。

A股有哪些同行?

时代天使IPO的火热,也让外界再一次将目光聚焦在口腔医疗领域。在A股,已有公司在相关领域有所布局,如通策医疗、正海生物、美亚光电。

资料显示,通策医疗是一家集临床、科研、教学三位一体的大型口腔医疗集团,目前公司拥有已营业口腔医疗机构50家。

美亚光电是国内领先的光电识别产品与服务提供商,业务范围涵盖农产品检测、医疗影像、工业检测等领域。其中,公司口腔X射线CT诊断机目前广泛应用于口腔种植、口腔正畸、疑难牙体牙周疾病诊断等各类临床应用。

据安信证券研报,正畸项目具有典型的低频高价的特点,对医疗资源的依附性较低,属于各家医疗机构高度重视的业务类型。

在正畸领域,通策医疗启动了旋风计划,基于“OrthoLink”优领数字化正畸平台和“Hibeauty”隐秀矫治器大力推广数字化隐形正畸。公司拟通过规模化的服务运营模式,进一步在各个分院推广正畸业务,提高正畸业务的收入占比。

美亚光电涉足的口内扫描仪则在治疗前的3D建模过程中起到关键作用。据悉,口内扫描仪可以通过直接扫描患者口腔获得牙齿、牙龈、粘膜等信息,并快速建立三维影像。安信证券认为,美亚光电的口内扫描仪优势明显,未来借力CBCT(锥形束CT)渠道放量可期。

正海生物则涉足了口腔领域另一高景气度赛道——种植牙。正海生物主营业务为生物再生材料的研发、生产与销售。公司已经上市了软组织修复材料和硬组织修复材料两大系列产品,包括口腔修复膜等。据悉,口腔修复膜和骨修复材料均为种植手术的重要高值耗材。

在时代天使上市前夕,A股的牙科板块已闻风躁动。今年二季度以来,通策医疗累计涨逾43%,美亚光电涨逾24%,正海生物涨逾53%。

目前,从PE(TTM)来看,时代天使较其A股同行而言,要高出不少。按6月16日收盘价计,时代天使PE(TTM)已经达到371倍,这一方面与其次新股的特性有关,另一方面也与其市场占有率及当下的成长能力和盈利能力相关,毕竟时代天使所处以隐形矫治器为代表的产业链中游是整个口腔矫正产业链的核心环节。

口腔正畸与种植相关上市企业PE(TTM)与营收、净利润增长率对比,数据来源:Wind

平安证券认为,常见口腔类疾病单价低,市场空间有限。但种植牙与正畸两个项目,目前在我国仍处于刚刚起步阶段,渗透率均较低。未来种植牙与正畸市场空间广阔,或将成为口腔医疗行业的增长核心。

已有

已有