买错基金是什么后果?10万本金投两年 能差30万

2021-06-15 13:50:20 作者: 来源:上海证券报 浏览次数:0 网友评论 0 条

中华PE:

主动权益基金之间的收益率差距能有多大?从今年以来基金业绩来看,首尾相差超过65个百分点。拉长期限来看,差距则更加明显。从近一年的维度来看,收益率最高可达150.35%,但同时也有基金亏损超过30%;从近两年收益来看,收益率最高者超过290%,也有基金亏损接近20%。以10万元本金举例,投资者分别买入收益率最高和最低的基金,坚持持有两年,他们两者的收益差距约30万元。

在业内人士看来,投资者在选基金的时候要格外慎重。

基金首尾业绩差距大

Choice数据显示,截至6月11日,主动权益基金(包括普通股票型基金、偏股混合型基金、平衡混合型基金、灵活配置型基金)近一年平均收益率为39.82%。

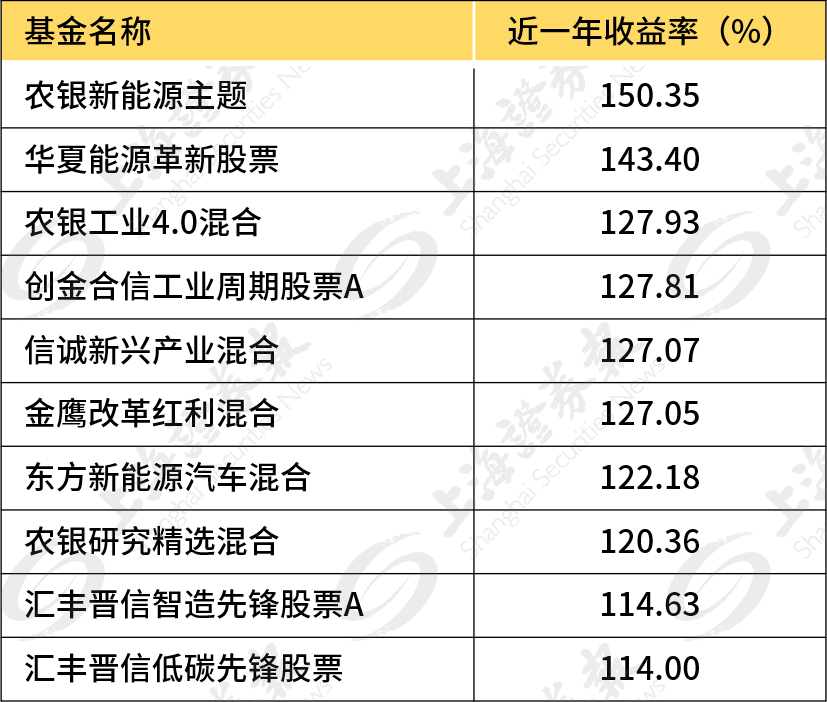

其中,34只基金近一年收益率超过100%,农银新能源主题以150.35%的收益率位列第一。此外,华夏能源革新、农银工业4.0、信诚新兴产业等基金近一年收益也超过120%。梳理近一年收益居前的基金持仓可以发现,其组合主要聚焦在新能源产业链。

近一年收益排名前10的主动权益基金

有人欢笑有人愁,仍有20多只基金近一年收益为负,其中,东方周期优选近一年亏损了30.41%。这意味着基金之间的收益率首尾相差高达180多个百分点。

以近两年的维度看,在多数基金交出亮眼答卷的同时,仍有少部分基金深陷亏损的漩涡。Choice数据显示,截至6月11日,主动权益基金近两年平均收益率为89.8%。其中,近50只基金近两年收益率超过200%,汇丰晋信智造先锋股票A收益最高,达到292.58%。

基金之间的收益率首尾差距进一步拉大至312个百分点,排名最后者是东方周期优选,近两年亏损了19.6%,此外还有30多只基金近两年收益率低于10%。

近两年收益排名前10的主动权益基金

从业绩表现不佳的基金来看,重仓股频繁更换、踩错市场风格等原因,使得基金没能享受到过去两年结构性行情带来的红利。并且,由于业绩不佳,部分基金经理面临被更换的问题。

以东方周期优选为例,和去年一季度相比,去年二季度末的前十大重仓股换了9个,三季度末继续换了个遍。今年一季度则从去年四季度末银行、地产、保险等低估值板块全部变成军工板块个股。从基金经理变更来看,2017年3月,薛子徵开始管理东方周期优选混合,任职期间基金亏损近22%。今年3月22日,薛子徵离任,张玉坤接手管理基金。

类似的还有长城双动力,一个多月前,长城基金宣布自5月6日起,苏俊彦接手管理该基金,这也是长城双动力第9位基金经理。记者梳理发现,自2017年开始管理长城双动力的四位基金经理任职期间回报都为负,其中,2019年10月尤国梁接手管理长城双动力混合,在近两年的结构性行情中,尤国梁的任职回报率为-15.93%。

投资者该如何选择基金?

当前市场上基金数量已超过8000只,在众多基金产品中,投资者究竟该如何选择基金?

晨星中国表示,首先,追逐热门基金并不是一个非常好的选择。基金之所以热门,大多数是因为过去短时间内的巨大涨幅吸引了诸多投资者的目光,但判断市场行情是否延续是一件非常困难的事情。

其次,基金的总回报率可以用来衡量基金的业绩表现,短期的高回报率有可能是专注某一行业或者热点主题后的运气使然,而基金的长期业绩表现才是基金经理专业程度的重要衡量指标。因为在经历了牛熊市轮换后,如果基金还能获得比较高的逐年和长期回报率,说明该基金经得起市场的涨跌考验,其投资能力与风控能力获得了良好的验证。

第三,投资者也要关注基金经理的变动情况,在持有一只基金之前需要确认那位获得良好回报记录的基金经理仍在职。因为基金经理的变更将使基金历史业绩的可参考性大打折扣,进而失去了通过基金历史业绩做决策的意义。

此外,多位知名基金经理也多次公开强调,投资者要选择适合自己的基金。例如,兴证全球基金总经理助理、投资总监谢治宇表示:“假设我的持有人通过他自己的研究,发现我的基金能够匹配他的预期,那我非常高兴。但如果他是因为朋友买了挺赚钱而买我的基金,我真心希望他再去研究一下我究竟是什么样的人,投资风格如何,然后再做判断是否适合自己,这个可能会更加重要。”

已有

已有