生物医药IPO大PK:科创板集聚效应增强 医药中概股加快回A

2020-11-20 09:31:03 作者: 来源:上海证券报 浏览次数:0 网友评论 0 条

中华PE:

近日,已在美股和港股上市的创新药巨头百济神州宣布2021年上半年完成科创板上市,即将拉开生物医药企业“美股+H股+A股”三地上市的帷幕。资本市场研究专家分析认为,未来,在科创板显著的产业聚集效应、更优质的公司质地、更有利的估值水平等多重因素吸引下,或将有越来越多的生物医药企业在科创板上市,海外优质医药类中概股回A的步伐将进一步加快。

科创板生物医药IPO名列前茅

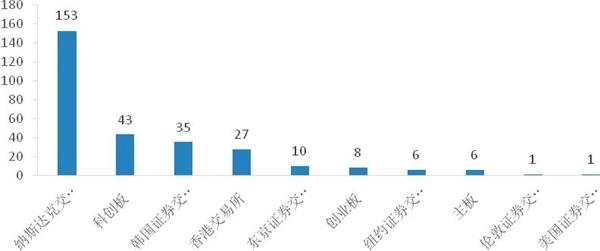

自2019年7月22日开市以来,科创板迅速成为全球范围内生物医药企业IPO数量第二、IPO融资额第三的市场板块。

数据显示,截至2020年11月17日,累计有43家医疗保健企业在科创板上市,远高于同期港交所(27家)、境内主板(6家)和创业板(8家)的可比行业IPO数量,成为生物医药企业全球范围内仅次于纳斯达克的第二大上市地。

科创板开市以来全球主要市场生物医药企业IPO数量

注:数据统计区间为2019年7月22日-2020年11月17日。

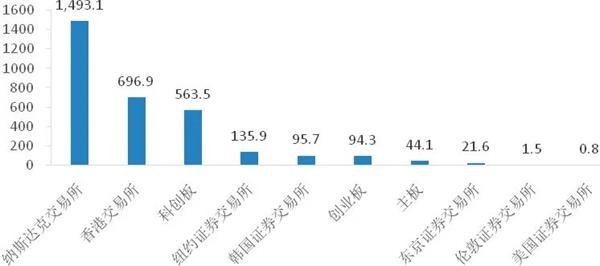

从IPO融资额来看,科创板生物医药企业累计IPO融资额为563.5亿元,仅次于纳斯达克(1493.1亿元)和港交所(696.9亿元),显著高于纽交所(135.9亿元)、境内主板(44.1亿元)和创业板(94.3亿元)的可比行业IPO融资额。

科创板开市以来全球主要市场生物医药企业IPO融资额

注:数据统计区间为2019年7月22日-2020年11月17日,货币单位为亿元人民币。

比较科创板和港交所主板对生物医药上市资源的吸引力来看,生物医药企业在科创板的IPO数量和融资额占比均高于港交所主板。

过去一年多来,科创板的上市群体高度集中于信息技术和生物医药两大领域,其中生物医药企业的IPO数量占比22%,融资额占比20%。相较而言,港交所主板同期新上市公司中,行业分布以可选消费为主,其中生物医药企业IPO数量及融资额均占比15%。

注:统计区间为2019年7月22日-2020年11月17日。

注:统计区间为2019年7月22日-2020年11月17日。

看成长性、比流动性龙头企业估值更靓

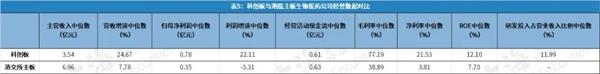

从上市公司经营业绩来看,与港交所主板同行业公司相比,科创板生物医药公司的成长能力、盈利能力和研发能力均更强,且平均盈利规模更大。

从2019年年报数据来看,业务规模方面,科创板生物医药公司营收中位数为3.5亿元,小于港交所主板同行业公司(7亿港元);归属母公司股东的净利润中位数为0.8亿元,显著高于港交所主板同行业公司(0.3亿港元)。

成长能力方面,科创板生物医药公司2019年营收同比增速中位数为24.7%,归属母公司股东的净利润同比增速中位数为22.1%,均显著高于港交所主板同行业公司。

盈利能力方面,科创板生物医药公司2019年毛利率、销售净利率、ROE的中位数分别为77.2%、21.5%和12.1%,三项指标均高于港交所主板同行业公司。

研发投入方面,科创板生物医药公司深耕创新研发,2019年研发投入占营业收入的比例中位数高达12%。

注:科创板“元”为人民币,港股“元”为港元。公司数量、市值与市盈率中位数统计截至2020年11月17日;财务数据按照2019年年报数据统计。

再看近期股票市场表现,相较于港交所主板同行业股票,科创板生物医药股票整体流动性更好,享有更高的估值水平。

从二级市场估值来看,截至2020年11月17日,科创板生物医药公司的市值中位数为128.6亿元人民币,是港交所主板同行业公司平均市值的3倍;市盈率中位数为90.1倍,远高于同期港交所主板同行业公司平均估值(6.3倍)。

从近期股票交易情况来看,科创板生物医药股票近180天日均成交额为2.2亿元人民币,日均换手率为1.4%,股票活跃度明显高于港交所主板同行业股票。

从近期股价涨幅来看,港交所主板的生物医药股票过去180天平均累计上涨4.5%,而同期科创板生物医药股票平均累计下跌3.3%。

注:科创板“元”为人民币,港股“元”为港元。数据统计截至2020年11月17日

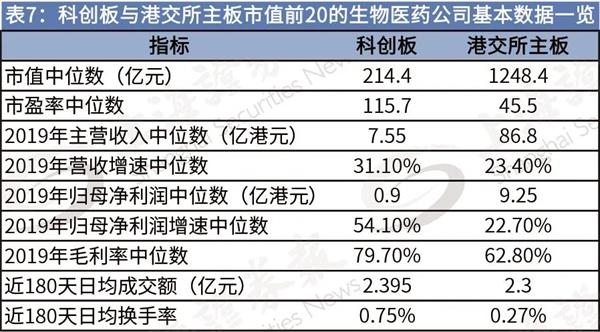

从龙头企业的集聚效应来看,以市值前20的公司为例,港交所主板上市的大市值生物医药企业数量明显多于科创板,但其流动性和估值水平远不及科创板上市的生物医药龙头企业。

截至2020年11月17日,科创板市值前20的生物医药公司市值中位数为214亿元人民币,其中华熙生物、康希诺、君实生物三家公司总市值均超过500亿元人民币;而港交所主板市值前20的生物医药公司市值中位数高达1248亿港元,其中有12家市值逾千亿港元。

市盈率方面,科创板龙头生物医药企业市盈率中位数为115.7倍,显著高于港交所主板的龙头生物医药企业(45.5倍)。

股票流动性方面,科创板龙头生物医药股票近180天日均成交金额的中位数为2.4亿元人民币,日均换手率中位数为0.75%,均相对高于港交所主板龙头生物医药企业。

业务规模方面,科创板龙头生物医药企业2019年营业收入中位数为7.5亿元人民币,归属母公司股东的净利润中位数为0.9亿元人民币,两项指标均相当于港交所主板龙头生物医药企业平均业务规模的十分之一。

成长能力和盈利能力上,科创板更胜一筹。

科创板龙头生物医药企业2019年营业收入同比增速中位数为31.1%,归属母公司股东的净利润同比增速中位数为54.1%,均显著高于港交所主板龙头生物医药企业。盈利能力方面,科创板龙头生物医药企业2019年毛利率中位数为79.7%,相对高于港交所主板龙头生物医药企业(62.8%)。

注:科创板“元”为人民币,港股“元”为港元。市盈率、市值和交易数据统计截至2020年11月17日。

最后,总结一下,我们可以看出,科创板的生物医药聚集效应突出,主要表现在以下三个方面:

一是科创板的生物医药企业IPO数量更多,且占市场同期IPO总数的比例更高;二是生物医药在科创板所有已上市公司总数及市值的占比显著更高,是科创板的第二大行业;三是科创板生物医药公司的成长能力、盈利能力和研发能力相对更优,且享有更高的估值水平。

相较而言,港交所主板市场拥有更多的生物医药龙头企业。此前,在港上市的君实生物率先迈出了“A+H”的两地上市步伐。业内人士认为,“科创板+H股”将会成为以创新药为主的生物医药公司今后一段时间的IPO主流趋势。

已有

已有