惊呆!认购5亿元浮盈270% 超级大牛股拟推定增 实控人立马“暴赚”13亿!

2020-07-20 09:29:16 作者: 来源:中国基金报 浏览次数:0 网友评论 0 条

中华PE:

10倍大牛股玩转定增游戏,背后也是一波神操作,让人不得不服。

7月17日晚间,上市公司英科医疗传出新消息:公司报送的定增申请已获深交所受理。其中定增对象不是别人,正是英科医疗的实控人兼董事长刘方毅。上市公司老板一人砸下5亿认购定增份额,无疑也向市场传递对公司股价充满信心的积极信号。数据显示,今年以来,受益疫情防控概念,手套供应商英科医疗股价疯涨一度超10倍,成为A股当之无愧的“涨幅王”。此番定增后,不少投资者更是乐观预测,公司股价将继续飞天。

值得注意的是,此次英科医疗定增价格调整至43.57元,按照最新收盘价161.92元估算,实控人一口气账面浮盈超13.5亿,账面浮盈比例竟然已经超270%。而就在下周英科医疗迎来解禁,其规模也高达130亿。

一边是实控人积极定增,一边是股东解禁减持敏感期出现,到底是黑天鹅还是催化剂?下周来临之前,大牛股英科医疗的股价走向依旧成迷。

英科医疗定增方案获受理

公司老板一人砸5亿认购

牛市行情下,上市公司定增大戏也是不断上演。

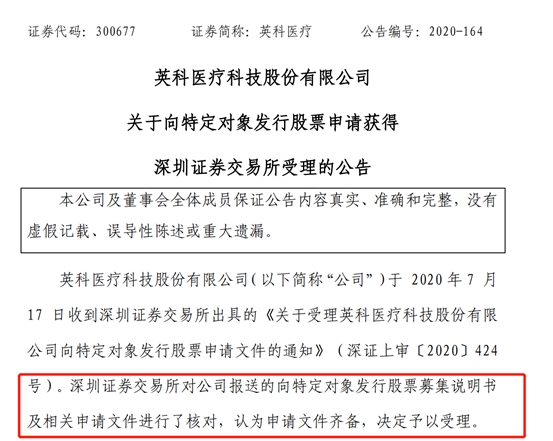

7月17日晚间,上市公司英科医疗披露的一则定增公告引来部分投注者关注。据公告显示,英科医疗已经收到深交所出具的《关于受理英科医疗科技股份有限公司向特定对象发行股票申请文件的通知》。深圳证券交易所对公司报送的向特定对象发行股票募集说明书及相关申请文件进行了核对,认为申请文件齐备,决定予以受理。

同天,英科医疗也发布了定增的募集说明书。公告显示,此次公司特定发行对象为刘方毅,发行对象以现金方式认购本次向特定对象发行的股份。

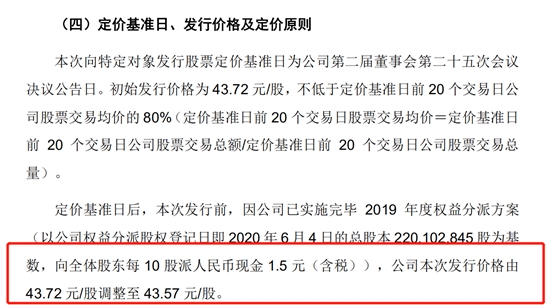

由于发行前,英科医疗已经实施分红方案,因此发行价格由43.72元/股调整至43.57元/股。发行股份数调整为不超过11,475,786股。根据定增价格计算,刘方毅一人将出资5亿现金认购此次定增份额。

实际上,英科医疗此次的定增特殊之初正是在于,发行对象有且仅有一名,那就是公司实控人兼董事长刘方毅。公开资料显示,今年一季报,刘方毅本人持股总数超8243万股,持股比例37.87%,是公司的实控人。

此次发行完成后,刘方毅直接持有公司40.98%的股份,间接持有公司0.94%的股份,直接及间接合计持有公司41.92%的股份,为公司单一最大股东,仍为公司控股股东和实际控制人。

低价定增浮盈超270%

实控人账面获利超13亿

值得注意的是,董事长一人大手笔定增,看似砸下了5亿现金,实际上却并没有做亏本买卖。

到底是怎么回事呢?不妨来看下这次定增的价格。

按照公告披露,英科医疗此次定增发行价格调整至43.57元,这一价格比5月份初定的价格还要略微低些。

数据显示,今年以来,英科医疗股价从17元左右一路猛飚,最高涨至184元,成为年内除次新股之外,首只真正意义上的10倍大牛股,并拿下了A股“涨幅冠军”。

受益于正股猛涨,英科医疗的可转债也经历一波疯狂。截至7月17日,英科转债收盘报1012.95元/张,纯债溢价率高达911%,被市场称之为“债中茅台”。

经历一波猛烈涨幅后,英科医疗最新收盘价已经到了161.92元。初步估算,实控人大幅低价定增,若1147万股定增顺利实施,按照最新收盘价,实际浮盈已经超270%,账面直接浮盈13.57亿元。

换句话说,如果这只大牛股仍将持续大涨的话,实控人的账面盈利还将继续增厚。

实控人定增传递信心

股价催化剂还是利好兑现

在市场人士看来,由于英科医疗受益疫情市场业绩大涨、加上机构基金频频买入,按照传统市场逻辑,董事长此番大举定增买入,无疑也向市场传递股价仍将不断上涨的积极信号。

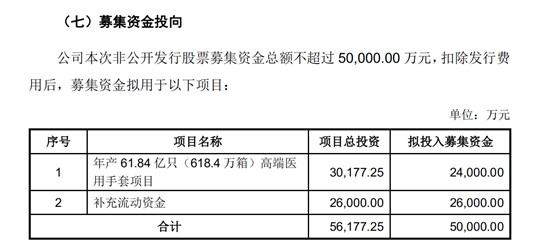

根据英科医疗公告显示,此次定增募集资金的目的主要是满足高端医用手套市场激增的需要。定增募集资金将有利于缓解因新冠肺炎疫情带来的快速增长的一次性手套市场需求,同时也将促进公司的业务增长,进一步优化公司产能布局和巩固公司在行业内的领先地位。

不过,由于定增大幅折价、实控人一人认购并获得大额浮盈,英科医疗此番操作,也很难逃脱上市公司定增有“内部人便利”的嫌疑。

今年5月,英科医疗公布定增预案之后,已有市场观点开始提出质疑称:“实控人认购定增,或配合创投减持。”

5月22日晚,英科医疗发布减持公告,占公司总股本比例为6.87%深创投及关联方淄博创新计划以集中竞价、大宗交易方式减持公司股份,减持数量不超过1503.33万股。而此次减持为拟清仓减持。

由于上述减持动作就在定增消息发布之后,英科医疗也收到了监管部门的关注。

5月28日,英科医疗收到深交所的关注函中,提到本年度以来深创投及其关联方多次披露减持计划,要求自查并说明是否存在披露利好消息配合大股东减持的情形,还要求说明是否存在筹划中的重大事项或其他应披露未披露信息,向投资者充分提示风险。

不过,根据英科医疗随后的回复称,“经公司自查,公司不存在披露利好消息配合大股东减持的情形。”

同时,英科医疗表示,大股东减持预披露后并未实际发生减持动作,这也意味着这批创投机构可能仍然等待英科医疗股价继续疯长之后再寻找合适时点获利了结。

下周迎来首发股解禁

机构资金提前出逃

除了这次低价定增引来关注之外,下周A股市场还将迎来一波解禁洪峰,而英科医疗也在解禁名单之列。

据数据宝统计显示,下周共有69股面临解禁,以最新收盘价计算,合计解禁市值2589亿元,解禁公司数量和市值规模均为下半年单周之最,同时也是年内第二高。按一季度末股东数据来看,这69股合计股东达到202.05万户。

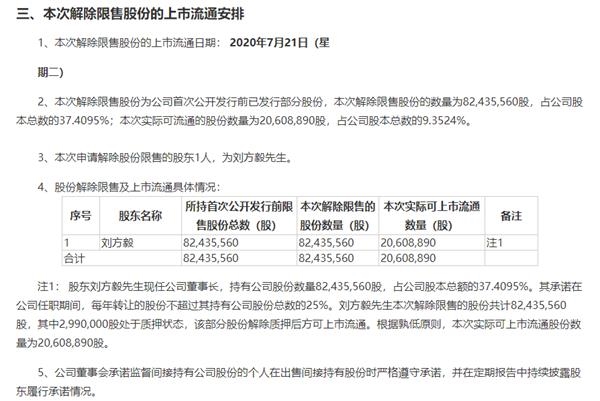

其中,英科医疗8243万股首发限售股7月21日上市流通,占公司总股本的37.4%。而此次解禁的股份正是来自刘方毅。不过,由于其持有的部分股份处于质押状态,此次实际流通股份2060万股。约合市值为32亿元。

由于今年受疫情催化影响,英科医疗的股价疯涨,成为今年除次新股外的第一只十倍股。对于原始股东而言,英科医疗减持动力非常强劲。

根据英科医疗发布的业绩预告显示,受新型冠状病毒疫情影响,全球一次性防护手套需求激增,公司一次性防护手套产品售价有较大增长,使得公司报告期内销售收入和毛利率均有所提升。公司预计上半年净利润为19亿元至21亿元,同比增长25.82倍至28.64倍。

另一方面,解禁压力当前,不少吃下牛股疯涨收益的机构资金也出现了提前逃跑的迹象。

7月17日当天,英科医疗盘中振幅达15%,收涨约2.5%,资金博弈猛烈。据当天盘后龙虎榜数据,深股通买入1.19亿元并卖出6654万元,两机构席位卖出7545万元。

不过,以外资为代表的北上资金一边大幅卖出6654万元,一边又同步买入超1.1亿,可见接盘英科医疗筹码的资金,买入意愿强烈。

10倍大牛股存估值争议

后市股价走向成迷

牛市不言顶,对于牛股而言,也是一样的道理。

对于英科医疗而言,尽管股价已有10倍涨幅,但是定增、解禁两大消息当前,股价如何走向,也成为场内资金关注的焦点。

在股吧平台上,投资者对英科医疗的定增表分歧明显,部分认为定增利好消息落地,实际是拉高出货;也有部分观点将定增动作解读为利好,持续看好英科医疗涨幅前景。

从十大流通股名单来看,截至一季度末,英科医疗一季报十大股东名单中,新进了4家基金公司产品,单只基金产品持股比例最高达2%以上。换句话说,在机构抱团的市场格局下,英科医疗的股价短期涨跌,可能很大程度上将取决于机构资金的偏好。

从机构调研热情上,英科医疗也在今年迎来了逆袭,不少券商纷纷出具报告,看多英科医疗未来的估值前景。

根据马来西亚手套行业协会数据,2019年度全球医疗级手套市场规模达到3060亿只,非医疗级手套市场规模达到1890亿只,手套行业整体保持8-10%的稳健增长。鉴于新冠疫情带来防护需求的增长,行业短期需求将极大爆发、中短期内供不应求将为常态。

方正证券最新报告指出,新冠疫情带来防护需求爆发增长,催生全球手套产业格局重构。本轮新冠疫情带来防护需求爆发,也生了全球一次性防护手套产业格局重构的战略机遇。中国企业在人力资源、生产成本、自动化控制、产能扩张等方面大有作为,凭借产业积淀和中国齐全要素有望再次实现跨越发展。

不过也有机构投资者指出:疫情终将过去,突发事件导致的业绩暴增能具有多久的持续性?目前全球手套企业大幅增产,是否导致疫情之后的产能过剩,随即导致终端价格大幅下滑?

英科医疗此前也不断在向投资者提示风险:“公司股价自年初以来涨幅较大,截至7月14日,累计涨幅912.12%;随着全球疫情防控进展,公司一次性防护手套未来的售价存在一定不确定性。”

早在今年4月,太平洋证券给出的盈利预测是在2021年实现36倍PE,对应200亿市值。而截至最新收盘,英科医疗的市值已超过350亿。

多重因素影响下,英科医疗股价如何走向如何,目前仍存不确定性。而实控人会否一面参与定增,一面在首发解禁后大幅减持,从而实现定增套利,值得关注。

已有

已有