发行价定了 科创板将迎首家AI芯片龙头!美的控股和OPPO等战投获配4.57亿

2020-07-07 09:19:20 作者: 来源:e公司官微 浏览次数:0 网友评论 0 条

中华PE:

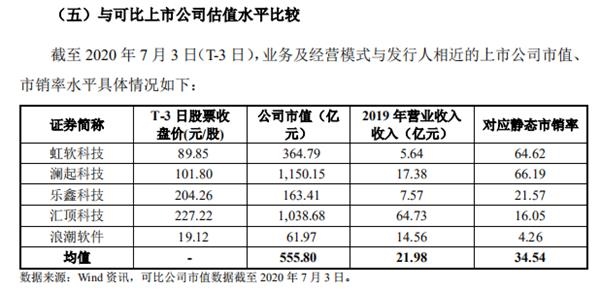

从选取的可比公司估值法看。根据《证券发行与承销管理办法》规定,发行人尚未盈利的,可以不披露发行市盈率及与同行业市盈率比较的相关信息,应当披露市销率、市净率等反映发行人所在行业特点的估值指标。因此,寒武纪本次发行选择可以反映行业特点的市销率作为估值指标。

发行公告显示,发行价64.39元/股对应公司市值为257.62亿元,同时对应公司2019年营业收入发行后市销率为58.03倍,高于可比公司平均静态市销率,低于可比公司虹软科技、澜起科技的静态市销率,存在未来发行人股价下跌给投资者带来损失的风险。

本次发行股票数量为4010万股,约占发行后公司总股本的10.02%。最终战略配售数量为710.4536万股,约占发行总数量的17.72%,获配金额(不含佣金)总计4.57亿元;其中,联想北京、美的控股、OPPO移动、中证投资(保荐机构相关子公司)分别获配8000万元、2亿元、1亿元、7746.12万元。

作为国内人工智能芯片领域的龙头企业之一,寒武纪董事长陈天石为中国科学技术大学计算机软件与理论博士,出生于1985年的他今年仅35岁。由于成立短短四年,叠加创始人“少年天才”经历等,寒武纪本轮科创板上市征途引来各界诸多关注。

招股书显示,寒武纪主业为应用于各类云服务器、边缘计算设备、终端设备中人工智能核心芯片的研发、设计和销售,主要产品包括终端智能处理器IP、云端智能芯片及加速卡、边缘智能芯片及加速卡以及与上述产品配套的基础系统软件平台。此次募资将分别投资于新一代云端训练芯片及系统项目、新一代云端推理芯片及系统项目、新一代边缘端人工智能芯片及系统项目和用于补充流动资金。

除募投项目所涉及三款芯片产品外,公司曾预计未来3年仍有其他5-6款芯片产品需要进行研发投入,并初步估计,除募集资金以外,仍需30亿-36亿元资金投入该等研发项目等。

财务数据显示,仍处持续大规模研发投入期的寒武纪要盈利或尚待时日。2017-2019年,公司分别实现营业收入784.33万元、1.17亿元、4.44亿元;相应研发费用率分别高达380.73%、205.18%和122.32%。公司净利润处于连年亏损状态,分别为-3.81亿元、-4104.65万元、-11.79亿元,3年连续亏损超过16亿元。寒武纪表示,业绩波动主要受到股份支付等非经常性损益项目及研发费用的影响。

从今年情况看,寒武纪预计2020年1-6月营业收入约为8200万元至8600万元,同比下降约12.24%至16.32%;公司坦诚这主要系预计从华为海思取得的终端智能处理器IP授权业务收入同比下降较大以及受新冠肺炎疫情的不利影响。公司同期净利润预计为-2.3亿元至-2.1亿元,主要系预计研发投入大幅增加造成净利润下滑。同时,寒武纪还预计2020年边缘智能芯片及加速卡产品可实现规模化销售,但是持续较大的研发投入使得公司目前处于持续亏损状态。

“截至公告刊登日,公司尚未盈利,公司未来几年有望继续较大规模的研发投入,上市后一段时间内未盈利状态可能持续存在。”寒武纪在本次发行公告中亦提请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资。

已有

已有