2019再融资市场回暖 可转债募资规模翻番

2019-12-30 10:13:25 作者: 来源:中国证券报 浏览次数:0 网友评论 0 条

中华PE:

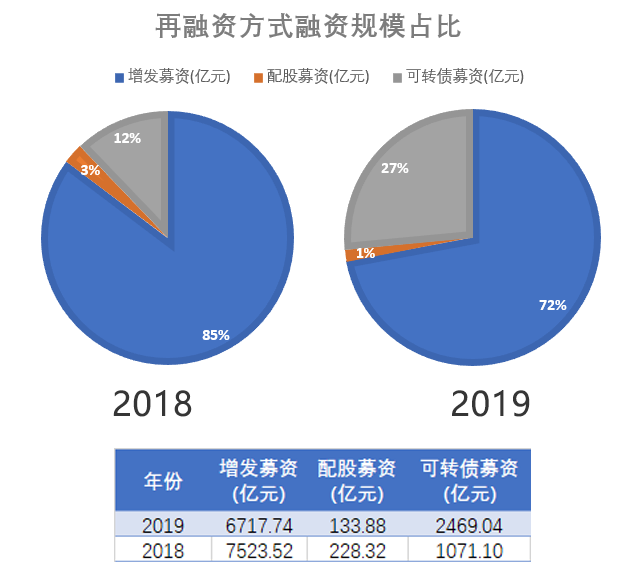

受再融资新规等政策因素影响,上市公司再融资规模在连续两年下降之后迎来回暖。数据统计显示,截至12月27日,A股市场再融资规模(包括增发、配股、可转债)达到9320.66亿元,同比上升近6%。可转债成为今年再融资市场的主要增长点。年初至今共有105家公司发行可转债,募资规模达2469.04亿元,是去年的2.3倍。

按再融资方式分类来看,增发募资6717.74亿元,占再融资总额的比例从2018年的85%下降至72%。配股规模进一步萎缩,今年仅融资133.88亿元,占比从去年的3%降至1%。相比之下,可转债募资占比则大幅提高。可转债募资2469.04亿元,占比从12%升至27%。

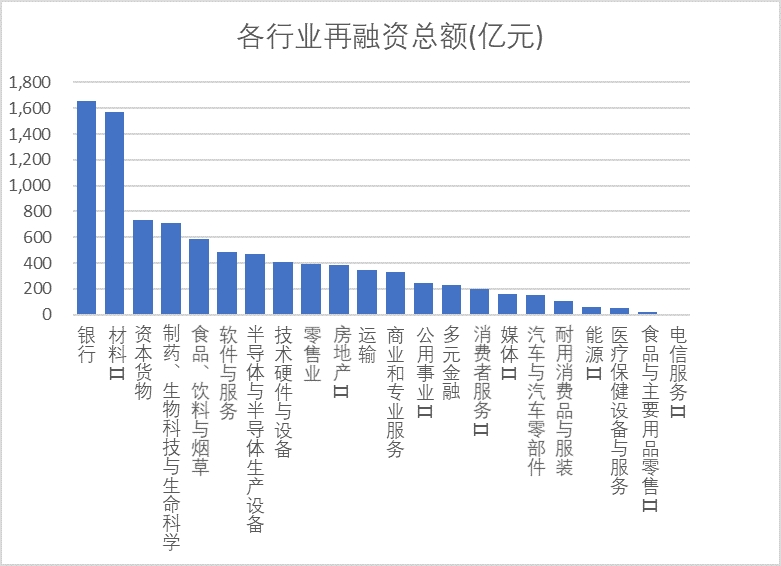

分行业看,银行以1652.36亿元的再融资规模居首。位居次席的材料Ⅱ行业再融资1571.03亿元,与银行并驾齐驱。此外,资本货物、制药生物科技与生命科学等5个行业再融资规模超400亿元。

增发规模连续三年下降 近四分之一股票“破发”

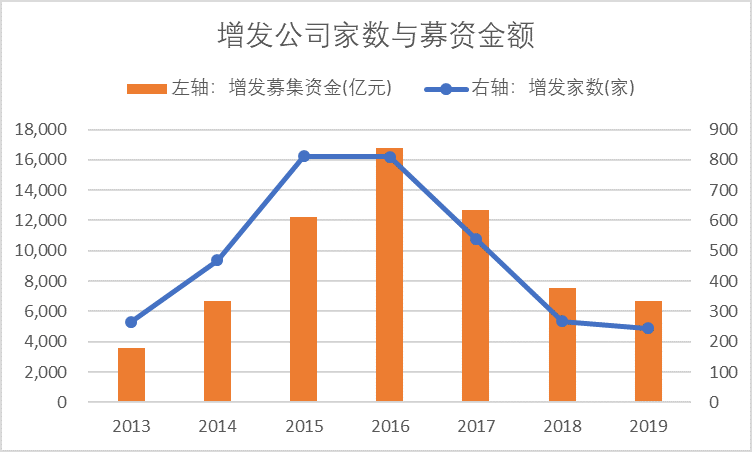

去年年底,证监会修订发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》。修订后的监管要求缩短了增发间隔时限,被认为是为增发适度“松绑”的信号。数据统计显示,今年有244家上市公司增发股票,与全年的267家相比略有减少。融资规模6717.74亿元,同比降低10%。虽然增发融资规模已连续三年下滑,但同比降幅同前两年相比已大幅缩窄。增发仍然是上市公司最主要的再融资方式。

具体到公司来看,今年增发公司平均募资金额28.18亿元。募资规模排名前两位的万华化学和云南白药分别增发522.18亿元和510.28亿元。紧随其后的双汇发展、居然之家、世纪华通、中信特钢4家公司增发融资也超过200亿元。

按最新收盘价计算,今年定增股份已上市的216家公司中有53家公司当前股价低于增发价,占比近四分之一。“破发”幅度最大的克劳斯和ST华鼎最新价据增发价已下跌逾47%。此外,万达电影、中国铝业、爱迪尔等5只股票“破发”幅度也超过40%。

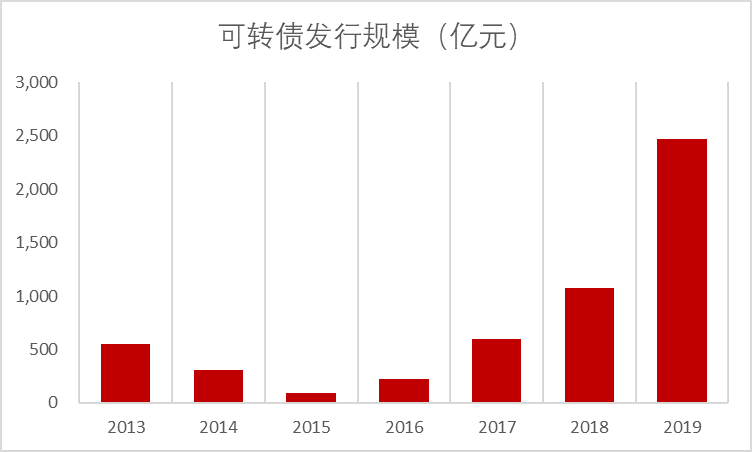

可转债融资规模连续4年增长 4只个券融资超200亿元

2018年11月以来,多项政策陆续出台用于支持可转债融资,同时推出定向可转债,鼓励多种金融工具并用。在政策暖风吹拂下,2019年可转债市场呈井喷式发展。2469.04亿元的融资规模,是2015年的近26倍,连续4年增长。

从个券融资规模来看,今年平均每只可转债融资17.29亿元,是去年均值8.63亿元的两倍。融资规模超过200亿的可转债就有4只。位居前两位的浦发转债和中信转债分别募资500亿元和400亿元。居其后的平银转债(已退市)募资260亿元,苏银转债募资200亿元。

目前交易中的222只可转债中,有116只转股价高于股票最新价,占比超过半数。12只可转债正股价低于转股价超过40%。辉丰转债转股价为7.71元,而股票价格为2.86元,正股价低于转股价62.91%。

(文章来源:中国证券报)

已有

已有